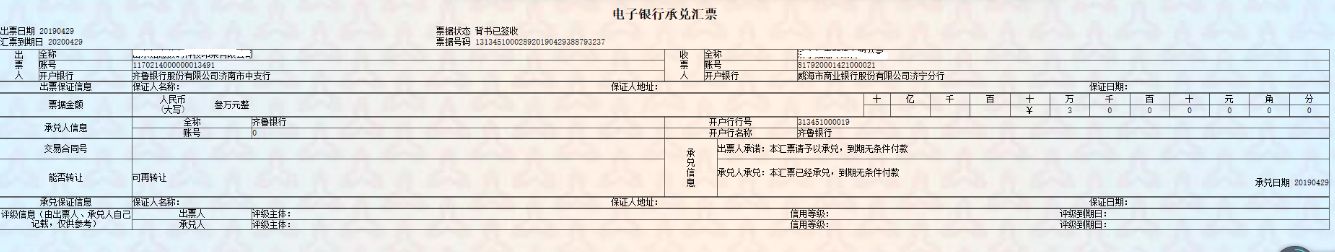

今天带领大家认识下票据背书的过程,以银票(电票)背书为例,我们首先来看下实例,下面两张分别是银票的正面和背面。

图1 票据的正面

图2 票据的背面

也许有些人会问,为什么叫票据背书,其实可以简单的从字面理解,就是背书人与被背书人都会在票据的背面显示出来,所以叫做背书。背书的过程是背书人把票据通过ECDS系统(Electronic Commercial Draft System,电子商业汇票系统)背书给被背书人,每背书一次,在票据的背面就多一条转让背书的记录。在被背书人通过ECDS系统获得银票的背书后,企业的财务人员会根据原始的承兑人决定是否接受背书,如果接受背书,票据到期后由票据持有人通过ECDS系统申请承兑,原始承兑人则需要对票款进行支付。

既然咱们聊到票据票据,我们就来聊聊票据的好处,我们以银行承兑汇票和商业承兑汇票两种情况下来讨论下好处。

1.银行承兑汇票的好处

首先,来了解下银行承兑汇票的开票过程;企业A与企业B有贸易往来,企业B向企业A提供物品,因此,A需要持交易合同以及发票向银行出开银行承兑汇票的申请,银行审核通过后,缴纳一定的保证金(保证金根据企业的信用程度,缴纳给银行;一般信用较差的企业需要全额缴纳),之后银行开出银行承兑汇票给企业B,到期后企业B可以申请承兑。

其次,交易达成后,企业A、企业B以及银行都会有比较大的实际好处。具体如下:

-

- 企业A:可以获取银行的利息(年化是2%-3%),财务上的说法叫做结构化存款。

- 企业B:可以根据银行的承兑汇票,可以贴现变现,也可以直接背书给下游企业等贸易合作伙伴。

- 银行:可以完成吸储的目的,通过投资(年化6%-10%)获得利差,实现银行的经营目标。

2.商业承兑汇票的好处

首先,我们同样的了解下商业银行承兑汇票的开票过程,商业承兑汇票是企业直接开出的汇票,无需向银行缴纳保证金,到期后企业可以申请承兑。

其次,在交易达成后,根据企业的资质和信用水平的不同,企业A、企业B的获利不同。

-

- 针对企业资质和信息水平比较的企业开出的商票,流通率很高,并且贴现率较低。

- 针对不良企业开具出的商票流动率低,贴现率高,融资成本高

如果想获得更多干货,请关注我的个人微信公众号,每周定时更新。