chapter9 货币需求与供给

9.1 货币需求

定义: 银行体系以外的社会成员(个人,企业, 政府)在既定的收入或财富范围内能够且意愿以货币形式持有资产的需求.

不单单是心理的欲望,而是能力与愿望的统一体!

名义货币需求: 公众货币需求的名义值(同一个杯子原来10元,现在15元,我现在需要15元了);与物价水平正相关;

实际货币需求: 公众货币需求的实际价值,以实物衡量的货币需求量, 实际货币需求=名义货币需求/物价水平。

例题:某年物价上涨了4%,经济增长了8%,则名义货币需求增长了12%。

货币需求理论的发展:从宏观到微观。

(1)宏观角度:为了完成一定的交易量,需要有多少货币来支撑。

(2)微观角度:把货币看做个人持有的一种资产,在收入一定的前提下人们愿意用货币保有的财富量。

传统货币数量论: 研究名义国民收入和物价之间的关系, 不是直接研究货币需求。强调货币流通速度!

欧文.费雪 : PQ=MV. V表示流动速度, Q是生产商品交易量, (宏观角度)。

V,Q在一定时间内不怎么变, M增加会导致P增加, 是货币量的增加导致了物价水平。

该观点有问题, 体现在以下几个方面:

(1) 商品的价格是由商品的价值决定的, 不是由货币发行量;

(2) M=PQ/V, PQ 可以表示收入, 货币需求仅仅由收入决定,这是有缺陷的;

(3) 只考虑货币是交易媒介, 忽略了货币是财富的一种形式;

(4) 忽略了利率;

9.2 现金余额数量论

现金余额说(剑桥学派提出的) ,将货币视为一种资产, 具有价值储藏职能(微观角度)。个人对货币的需求实质就是选择以怎样的方式保持自己的资产,受可代替资产的预期收益率的影响。

M=kPQ, P,Q定义与费雪儿方程式一样, k 表示储币比例(手上的货币量在收入的比例), 例如: 当k=1/3, 表示当收入增加1元, 货币需求增加1/3元(把1/3存起来,用货币形式持有); k 不是常数,受到个人预期和各种的资产收益率的影响. 利率变化了k也会变。

凯恩斯Keynes(1883-1946)。

1929年10/29日世界经济大危机: 把牛奶倒进大海里,这是理智的行为。

为了维持价格,人民买不起的时候(供大于求),一般的规律就是生产者降价,使得供求平衡,但是资本家为了维持自己的利益,不惜把牛奶倒入大海也不肯低价卖,这样反而更划算。

如果降价,很多工厂要破产了,更多的人失业更买不起。倒入大海控制了牛奶的供给,那么在需求萎缩时可以稳定价格,价格稳定会让工厂起死回生,那么工人有了工作就有收入,可以有钱买牛奶。

9.3 凯恩斯的流动性偏好理论

流动偏好理论从持有货币的动机开始研究,持有货币的三大动机 :

(1)交易(与收入成正比,比如吃饭); (2)预防 (与收入成正比,意外事件,保险费用);

(3)投机的货币需求 : 与利率成反比, 利率低, 不想做投资, 手上只想持有货币; 利率高, 都去做投资, 不想持有货币。

货币需求的表达式: Md=M1+M2=L1(Y)+L2(r)。

Md表示货币总需求, M1表示交易、预防动机的货币需求, M2表示投机的货币需求, Y表示收入, r表示利率;

其中L1(Y) 是增函数; L2(r) 是减函数。

缺陷: 交易、预防动机的货币需求不仅仅是收入Y的函数, 也是与r 有关的! 看中一件衣服很想买,但是现在银行存款利率很高,我犹豫着不买了,去存钱。交易与预防需求与利率也有一定的负相关!

补充:鲍莫尔-托宾模型(交易动机的货币需求)

前提假设:

(1) 人们定期的获得一定的收入, 支出连续且均匀;(没有意外支出与收入,lottery, disease)

(2) 贷出现金余额的方式是购买政府短期债券;

(3) 每次变现额(出售债券, 从而换回现金的数额)均匀相等, 时间间隔也相等;

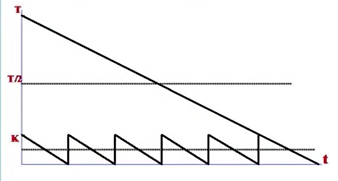

例子: 一个月4000收入, 放着太浪费,去买4000的债券, 每周卖掉1000元债券(每周生活花费1000元, 均匀支出);

但是这么做有成本: 买卖的交易佣金,交易佣金低于债券利息,我就可以这么做。

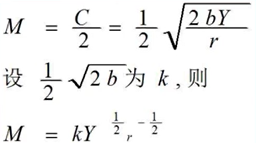

TC是持有现金的总成本(机会成本),Y是一定时期的交易总额,C是每次变现额(每次卖出债券的数额),b是每次变现支付的佣金。则持有现金余额的总成本为

TC=C/2*r+Y/C*b, 其中 C*r/2由于是均匀的,应该平均一下, Y/C 是变现次数。

想要得到TC最小的C, 让TC 对C求导, 得到C=sqrt(2bY/r)

人们平均持有的现金余额是每次变现额C的一半, 就是C/2。

因此名义现金余额就是M=C/2=sqrt(2bY/r)/2。

交易货币需求M与收入Y成正比, 但不是凯恩斯所提出的1:1 的关系。

现在收入100,需要4个单位货币,现在10000的收入,需要多少货币?40个货币就行了!鲍莫尔模型隐含了货币政策的重要性,投放少量货币就可以带动更大的收入(产出)。

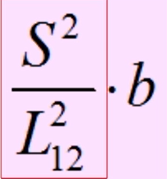

补充:惠伦模型(预防动机的货币需求)

预防性货币需求类似超额准备, 避免流动性不足而造成的损失。假设流动性不足的损失是b , 下面关键在于估计意外事件出现的概率. 假设未来一定时间内的净支出X遵从一个随机分布, 均值为0 ,方差为S^2, 人们持有的预防性货币余额为L12. 利用切比雪夫不等式, 入不敷出的概满足

为了谨慎性, 直接取流动性不足的概率是右边项, 则流行性不足造成的损失的期望E(loss)是

进一步,考虑持有L12的机会成本(市场利率)

得到L12与r成反比。但也不是1:1的关系,惠伦模型是对keyens预防需求理论的扩展。

对于投机需求,凯恩斯认为人们能够很好的判断未来利率上升下降的情况,在持有货币与债券上二选一。但是实际中,人们根本无法预测,因此是一部分钱买债券,一部分钱持有。

9.4弗里德曼的新货币数量说

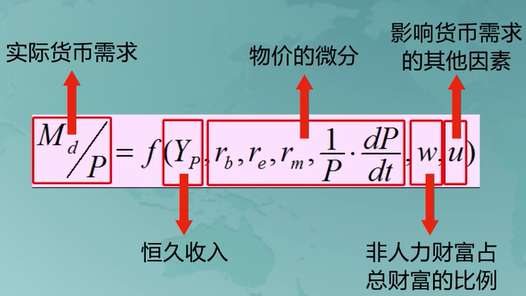

费里德曼认可凯恩斯的观点,把货币当做一种资产。从影响货币需求的因素入手研究(总财富)

总财富分为:

(1)人力财富:赚钱能力(比如你的能力与文凭),不可量化,流动性低。人力财富与货币需求成正比。

(2)非人力财富(资产):可以变现。非人力财富与货币需求呈反比。

费里德曼想得到货币需求是稳定的结论, 因此他引入了

恒久财富 permanent income: 过去、现在乃至将来一个较长时期中的平均收入水平。实际水平每个月不同,但是看每年都差不多。

各种资产的收益率:这是人们持有货币的机会成本,其他资产的收益率越高,货币需求越少。包括债券、股票、实物资产的预期收益率。

Rb, Re,Rm 分别表示银行、预期、市场的利率。

结论:

(1)货币需求对利率不敏感,由于Rb-Rm 是一个常数!当市场利率上升,人们都不要存钱了,银行对此会提高利率Rb,因此可认为Rb-Rm 是一个常数。

根据实际研究,货币需求的收入弹性很大,但是利率弹性很小。

除此之外,弗里德曼认为货币流动速度不是常数,而是一个稳定、可预测的。

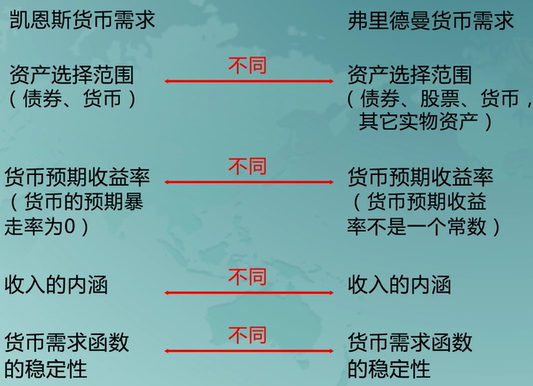

凯恩斯与弗里德曼货币需求的比较。

9.5 货币供给

货币是怎么出来的?

我们流通需要100,但是央行不用发行100.

商业银行的存款货币

原始存款和派生存款:原始存款是现金和支票的形式存到央行; 派生存款是银行在原始存款的基础上通过开款、支票、贴现以及投资而衍生出来的间接存款(放大作用)。

存款准备金率20%,那么100元会被放大到100(1+0.8+0.8^2+...)=500=100/存款准备金率。