Chapter1货币与货币制度

1.1 货币的起源

马克思的货币起源论的三大结论

(1)货币是商品经济内在矛盾的必然产物;

(2)货币是价值形式演变的必然结果;

(3)金银天然不是货币, 但货币天然是金银.

讨论1: 商品经济内在矛盾: 私人劳动与社会劳动的矛盾, 私人劳动如何被社会承认? ->依靠价值交换

一只羊= 两把斧头: (两种商品的简单交换)简单价值形式

一种商品被很多商品来表现价值: 扩大价值形式

一种商品被人们普遍接受: 一般价值形式

等价物: 表示其他商品价值的商品.

一般等价物: 表示其他一切商品价值的商品.-->产生了货币

讨论2: 金银天然不是货币, 但货币天然是金银

金银: 可携带, 可分割, 易于携带, 体积小但价值大

讨论3: 信息不对称: 王婆卖瓜

柠檬效应: 资源错配 二手车市场: 好车5W, 坏车3W, 买主不知道哪个好坏, 出4W , 这是好车主不愿意卖出, 坏车主愿意卖出, 因此导致坏车卖的更快, 资源错配

羊皮效应: 羊皮在古希腊是文凭, 劳动力不能只看文凭看能力

双重巧合: 需求双方吻合, 时间巧合, 空间巧合, 这些都会阻碍物物交换, -> 产生货币

节约是经济生活中最基本的原则。

1.2 货币的职能(基于马克思提出的)

(1) 价值尺度(只需要想象的货币, 不用现实的货币, 一个杯子10元)

购买力是物价指数的倒数, 物价上升5%, 物价指数100->105, 购买力是100/105, 原来的购买力是105/105=1. 购买了下跌了1-100/105=4.76%

(2) 流通手段: 需要现实的货币->交易成本, 但是会有资金不到位等, 信用问题

马克思货币需求理论: M=PQ/V, P价格, Q商品数量, V流通速度, M货币量

(3) 贮藏手段;(4) 支付手段;(5) 世界货币

1.3 货币制度: 货币的发行, 流通结构, 组织形式

1943年1月形成的布雷森森林体系, 规定双挂钩, 即美元与黄金挂钩, 各国货币与美元挂钩, 此时美元和黄金比价: 1美元=0.88g黄金。

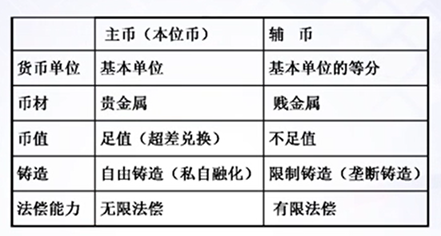

主币: 元 , 用贵金属(足值); 辅币: 角, 分, 用贱金属(不足值)。

辅币是不足值的, 一角钱融化成金属卖出去值>1角, 因此限制铸造.

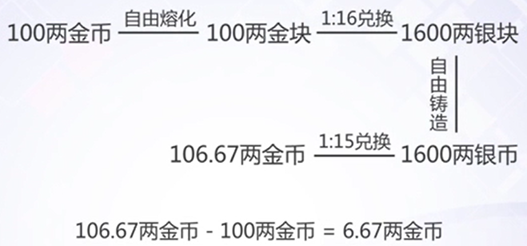

劣币驱逐良币: 由英国财政打成格雷欣提出, 例子: 1972年的美国。

当实际兑换比例为1:16(金价升高, 银价下降, 比如发现了一个大银矿), 金为良币, 银为劣币, 人们不断融化金币换成银,做成银币兑换金币, 可以兑换更多的金币(套利)

金币不断融化, 金块增加, 则金价下降, 则实际的金块与银块兑换比例又会恢复到1:15.

劣币驱逐良币说明金银复本位制度是不稳定的货币制度, 虽然有两种货币同时作为本位币, 事实上在一定时间一定场合只能有一种货币充当本位币, 充当货币材料.

现在是不兑换的信用货币制度: 纸币由国家垄断发行.

Chapter2 信用与信用工具

1. 什么是信用?

信用三要素: 债权人与债务人, 时间, 契约

信用的产品: 私有制, 剩余产品

2. 信用的基本形式

*商业信用: 借贷双方都是企业. 企业延期付款, 预付款等。

Eg: 供过于求时, 企业采用让消费者延期付款扩大销量。

*银行信用: 银行授信的对象可以是个人, 企业. 主要为货币资本;

*国家信用: 国家举债向社会筹集资金, 以满足财政需要. 国库券note, 公债券bond.

Eg: 国债筹集的资金比银行存款稳定, 国债利息负担主要由纳税人承担, 银行的利息由借款人承担.

*消费信用: 金融机构, 企业(汽车公司)向个人授信, 分期付款, 透支, 信用卡(用明天的钱圆今天的梦)。

3. 短期信用工具

信用工具: 偿还性, 流动性(变现能力), 收益性, 风险性(收不回来,违约风险)

票据: 由出票人签发约定的由出票人或者付款人无条件支付确定的金额的可流转证券, 包括汇票, 本票和支票;

注意: 汇票是一种无条件的书面支付命令: 出票人, 付款人, 收款人, 出票人不一定是付款人;

本票: 债务人向债权人签发的, 付款承诺书, 出票人就是付款人! 类似欠条.

融通票据CP: commercial paper, 不以真实的商品交易为基础.又称为金融票据,主要由资信好的大企业或者金融公司等机构以融资为目的而开出的无担保的短期票.

一般融资成本低, 发行手续少, 灵活.

商业汇票, 银行汇票

支票: 现金支票, 转账支票, 银行替出票人来付款。

4. 长期信用工具

股票: 优先股, 普通股;债券: 定期付息, 到期还本. 政府债券, 金融债券(银行), 公司债券。

chapter3. 金融机构

3.1 概述

金融机构也叫金融中介, 从事经营货币, 信用业务等, 以金融产品为资产和负债, 比如银行, 证券, 保险, 信托, 基金.

*分类1

间接融资机构: 银行(介于债权人与债务人之间);直接融资机构: 证券交易所, 投行。

*分类2

存款性: 银行;非存款性: 保险, 基金公司

*分类3

银行: 中央银行, 商业银行;非银行: 保险, 基金。

*分类4

政策性: 不以盈利为主要目的, 农业发展银行;非政策性: 商业银行。

金融机构的功能: 存款, 金融交易(买股票), 承销功能(卖基金, 发股票), 咨询, 提供投资建议。

3.2金融机构存在的原因

厂商, 消费者,银行

1. 降低交易成本(时间+费用): 我有10W可以借出去给企业, 搜寻成本, 鉴别成本, 谈判成本, 交易成本的存在使得个人的小额储蓄根本借不出去, 只能存银行.

2. 缓解信息不对称, 我有10W, 借出去收多少利息?

逆向选择: 人们做了并不希望做的事, 而没有做希望做的事. 差的企业矫饰财报骗银行, 得到贷款, 银行把钱借给了不应该得到贷款的企业.

信息不对称的问题: 道德风险, 特别是保险公司, 经常飙车的人去投保。

股票市场的”委托代理”问题导致所有权与控制权的分离, 股东与管理层利益不一致,

3. 分散风险, 个别贷款人违约, 不影响大多数。

4. 协调流动性偏好。

资金供给者希望越短越好, 尽快收回来, 借款人希望越长越好, 银行可以实现”借短贷长”.

股票不是企业最重要的融资来源,好的公司不愿意上市(上市对财务的压力大), 先债务融资, 再股权融资。

3.3金融体系的构成

一般构成: 中央银行->存款机构->契约型金融机构(保险, 养老金)->投资型金融机构->政策性金融机构->其他非银行金融机构(信托, 租赁)

投资银行: 帮助其他企业发股发债, eg:汇金公司, 中金公司。

乡村银行: 为本地居民提供服务。

财务公司: 销售财务公司(汽车金融), 消费者财务公司(提供小额贷款), 基金公司。

(listed open-ended fund)LOF可上市交易的开放式基金。

私募基金: 富人理财的俱乐部。

私募股权基金: 私募方式对非上市公司进行权益性投资(VC), 等上市了退出大赚一笔。

国家开发银行: 为了国家经济发展。