原文链接:http://tecdat.cn/?p=24407

原文出处:拓端数据部落公众号

这篇文章讨论了自回归综合移动平均模型 (ARIMA) 和自回归条件异方差模型 (GARCH) 及其在股票市场预测中的应用。

介绍

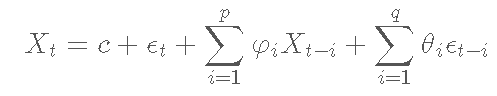

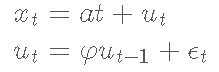

一个 ARMA (AutoRegressive-Moving Average) 有两部分,AR(p)部分和MA(q)部分,表示如下

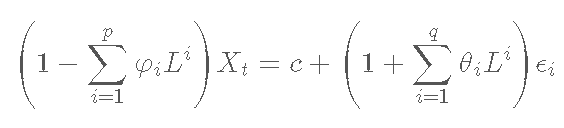

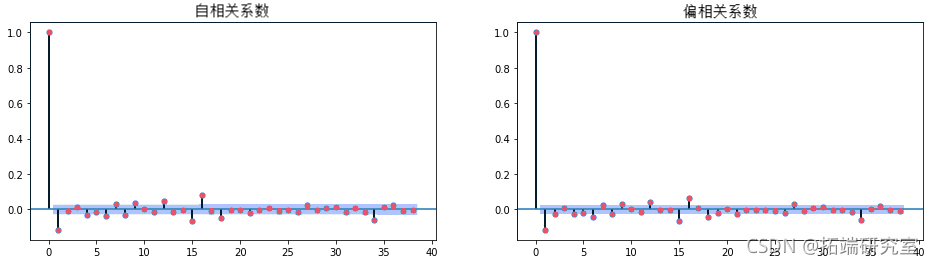

其中 L 是滞后算子,ϵi 是白噪声。它可以通过 Box-Jenkins method. 我们可能会使用 PACF 绘制识别 AR 滞后阶数 p,和 ACF 图以识别 MA 滞后阶数 q;或使用信息,例如 AIC 和 BIC 做模型选择。

ARIMA (AutoRegressive Integrated Moving Average) 是 ARMA 的拓展,通过为非平稳过程添加阶数为 d 的积分部分。

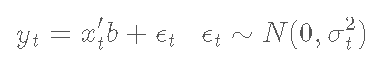

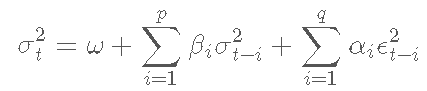

ARIMA是针对价格水平或收益率的,而GARCH(广义自回归条件异方差)则试图对波动率或收益率平方的聚类进行建模。它将ARMA项扩展到方差方面。

作为随机波动率模型的离散版本,GARCH也能捕捉到股票市场的厚尾效应。因此,将ARIMA和GARCH结合起来,预计在模拟股票价格时比单独一个模型更适合。在这篇文章中,我们将把它们应用于标普500指数的价格。

ARIMA

首先,众所周知,股票价格不是平稳的;而收益可能是平稳的。ADF单位根检验结果。

-

# 价格是已知的非平稳的;收益是平稳的

-

import adfuller

-

-

rsut = aduler(close)

-

prnt(f'ADF Satitic: {reslt[]}, pale: {rslt1]}') # null 假设:单位根存在;不能拒绝 null。

-

-

relt = adfler(histet)

-

prnt(f'ADF Statistic: {reut[0]}, pvaue: {rslt[1]}') # 拒绝单位根的空假设 ==> 平稳

收益序列的 ADF p 值为 0,拒绝单位根的原假设。因此,我们在 ARIMA(p, d, q) 中接受 d=1,下一步是识别滞后 p 和 q。ACF 和 PACF 图表明滞后最多 35 个工作日。如果我们按照图表进行拟合,将有太多参数无法拟合。一种解决方案是使用每周或每月图表。在这里,我们将最大滞后时间限制为 5 天,并使用 AIC 选择最佳模型。

-

for p in rage(6):

-

for q in rage(6):

-

ry:

-

mft = fit(disp=0)

-

ic[(p, q)] = fiaic

-

except:

-

pass

下一步是拟合模型并通过残差统计评估模型拟合。残差仍然显示出一些自相关,并且没有通过正态性检验。由于滞后阶数限制,这在某种程度上是预料之中的。

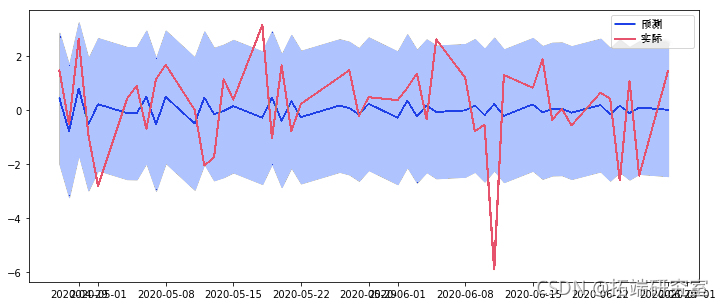

尽管如此,让我们继续最后一步并使用模型进行预测。下面比较了对测试集的收益率预测和实际收益率。

收益率预测以 0% 为中心,置信区间在 ±2% 之间。结果并不是特别令人印象深刻。毕竟,市场正在经历一个动荡的阶段,在预测时间窗口内甚至下跌了 6%。

GARCH

让我们看看加入GARCH效果是否会产生更好的结果。建模过程类似于ARIMA:首先识别滞后阶数;然后拟合模型并评估残差,最后如果模型令人满意,就用它来预测。

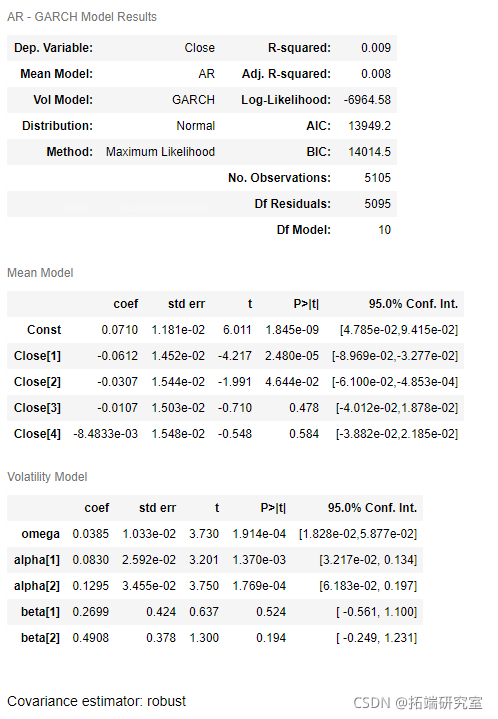

我们将 AR 滞后和 GARCH 滞后都限制为小于 5。结果最优阶为 (4,2,2)。

-

-

for l in rage(5):

-

for p in rage(1, 5):

-

for q in rage(1, 5):

-

try:

-

mdl = arch(is_et, man='ARX', vol='Garch', p=p, o=0, q=q, dist='Nomal')

-

fit(last_obs=spldat)

-

dc_ic[(l, p, q)] =aic

-

except:

-

pass

接下来让我们根据选择的最佳参数来拟合模型,如下所示。证实了均值模型是AR(4),方差模型是GARCH(2, 2)。一些系数在统计上不显着。

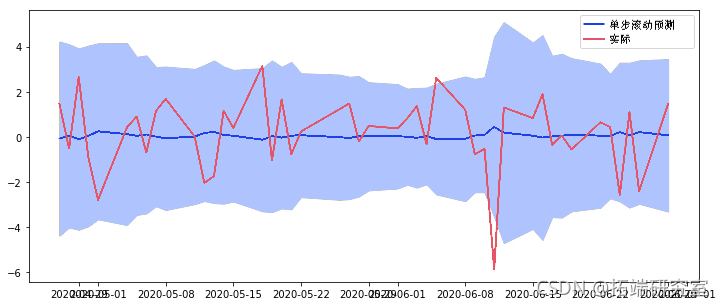

最后但并非最不重要的是,预测区间从±4%下降到±3%,然后又反弹到±5%,这清楚地表明了模型的波动性集群。请注意,这里是单步滚动预测,应该比静态的多期预测要好。

趋势平稳和差分平稳

趋势平稳,即确定性趋势,具有确定性均值趋势。相反,差分平稳具有随机趋势。前者可以用OLS估计,后者需要先求差分。

考虑一个简单的过程

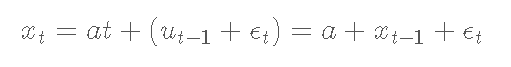

如果 φ<1,则过程是趋势平稳的;也就是说,如果我们减去趋势 at,则过程变得平稳。若φ=1,则差分平稳。将第二个方程代入第一个方程很容易看出随机性,并将方程改写为

最受欢迎的见解

1.R语言对S&P500股票指数进行ARIMA + GARCH交易策略

2.R语言改进的股票配对交易策略分析SPY—TLT组合和中国股市投资组合

3.R语言时间序列:ARIMA GARCH模型的交易策略在外汇市场预测应用