原文链接:http://tecdat.cn/?p=11758

债券基础

- 键 是一个合同,作者与初始付款义务以预定的时间(s)(成熟)的钱付预定量。这类似于借入利息和付款结构的钱。

- 零息债券 是一种特殊类型的键,其在到期时支付出仅一次没有中间付款。

- 债券的面额/票面金额/本金是发行人在到期时所支付的金额。标准价值通常为$ 1000。

- 债券可以参考价格或收益。例如,将支付$ 100的零息债券的价格可以是$ 90。但收益率将是(100-90)/ 90 = 11%(100-90)/ 90 = 11%,而不是10%10%。

- 债券价格的一个常见约定是,它们最终收于100。这就是为什么当利率上升时,债券价格下降,反之亦然。另一种惯例是美分兑美元(例如,90美分兑美元)。

- 债券收益率被称为年利率。例如,十年期政府债券的收益率为2%,这意味着它的年收益将为2%,而不是10年后。

- 债券可以在二级市场上交易(一级市场是债券发行过程)。如果利率增加,债券的价值就会增加,如果利率降低,债券的价值就会减少,这仅仅是因为该债券是在利率改变之前以便宜/昂贵的价格发行的。也可以做空债券。

- 即使不期望债券产生负利率,也不是完全看不见的。在危机时期,政府债券甚至公司债券可以负收益进行交易。

定价债券

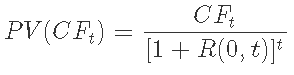

债券价格是通过使用票面利率和现金流量确定债券的现值来确定的。

其中CFt是时间tt的现金流量,B(0,t)是美元的折扣率或时间00的价格。

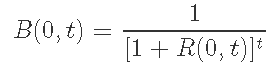

其中R(0,t)是在时间为tt时在时间00的年度即期汇率。我们可以重新安排

B(0,t)也可以称为零息债券的价格。大多数债券不是零息债券,但是有可能使用零息债券构造几乎所有支付结构。

我们可以暗示与市场债券不同期限的零息票利率。然后,我们可以使用这些利率建立期限结构模型来对任何债券定价。严格违反期限结构可能是买卖机会,也可能是套利机会。

如果我们有适当的证券,我们也可以从付息债券中构造零息债券。从讲义中假设我们有两个纽带。

- 1年期纯贴现债券在$ 95出售。

- 两年期8%的债券售价99美元。

2年期纯折价债券的价格为99-0.08(95)= 91.499-0.08(95)= 91.4(通过买入两年期债券多头和买入一年期债券空头0.08个单位(以抵消第一个债券的收益)年优惠券)。

复利类型

简单复合

这是仅应用一次利率的方法。假设利率为0.05,期限为2年。100美元的价格在到期时将是多少。

定期复利

如果将利息永久添加到本金投资中,那么我们的复利就是利率。假设相同的示例,但每半年复算一次。

产生的年名义利率为 。

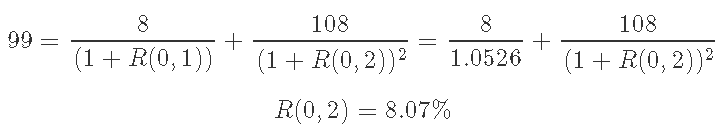

连续复利

现在,假设复利的频率很高,以至于在两次加息之间的时间间隔是无限的(接近零)。然后在极限情况下

看起来很熟悉?

因此,以我们的示例为例,连续复利的年利率是

给定一组零息票债券价格,我们可以计算连续收益率

远期汇率

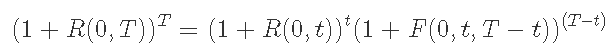

假设有两个到期日不同的债券

可以重新排列成

到期日的相关性

利率不仅随着到期日变化,而且随着时间变化。我们还将调用某些数据和计算。

让我们加载库并检查美联储收益率曲线数据。

相关矩阵显示出收益率没有完全相关,因此时间形状会发生变化。

| R_3M | R_6M | R_1Y | R_2Y | R_3Y | R_5Y | R_7Y | R_10Y | |

|---|---|---|---|---|---|---|---|---|

| R_3M | 1.0000000 | 0.9983390 | 0.9940045 | 0.9837559 | 0.9744780 | 0.9546189 | 0.9399504 | 0.9230412 |

| R_6M | 0.9983390 | 1.0000000 | 0.9981715 | 0.9899820 | 0.9817197 | 0.9632268 | 0.9491761 | 0.9332366 |

| R_1Y | 0.9940045 | 0.9981715 | 1.0000000 | 0.9959937 | 0.9900195 | 0.9746174 | 0.9621895 | 0.9478956 |

| R_2Y | 0.9837559 | 0.9899820 | 0.9959937 | 1.0000000 | 0.9984844 | 0.9896811 | 0.9808896 | 0.9694621 |

| R_3Y | 0.9744780 | 0.9817197 | 0.9900195 | 0.9984844 | 1.0000000 | 0.9958583 | 0.9896185 | 0.9804575 |

| R_5Y | 0.9546189 | 0.9632268 | 0.9746174 | 0.9896811 | 0.9958583 | 1.0000000 | 0.9983629 | 0.9936744 |

| R_7Y | 0.9399504 | 0.9491761 | 0.9621895 | 0.9808896 | 0.9896185 | 0.9983629 | 1.0000000 | 0.9981232 |

| R_10Y | 0.9230412 | 0.9332366 | 0.9478956 | 0.9694621 | 0.9804575 | 0.9936744 | 0.9981232 | 1.0000000 |

债券价格和收益率

在这一部分中,我们将看到提取和构建债券价格和收益率的方法。

直接法

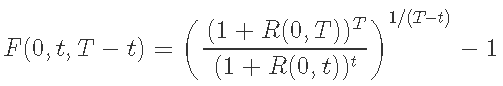

假设您得到以下债券利率。请记住,名义汇率是100。

| 优惠券 | 到期 | 价钱 | |

|---|---|---|---|

| 债券1 | 5.0 | 1个 | 101.0 |

| 债券2 | 5.5 | 2 | 101.5 |

| 债券3 | 5.0 | 3 | 99.0 |

| 债券4 | 6.0 | 4 | 100.0 |

零息债券价格(B(0,t)B(0,t)

然后我们得到

线性插值

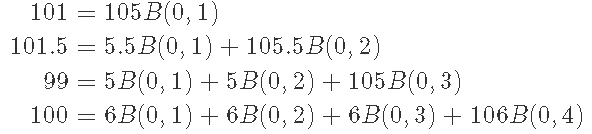

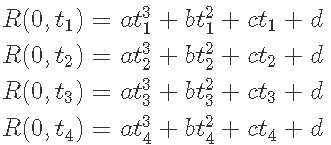

三次插值

假设我们的费率如下:

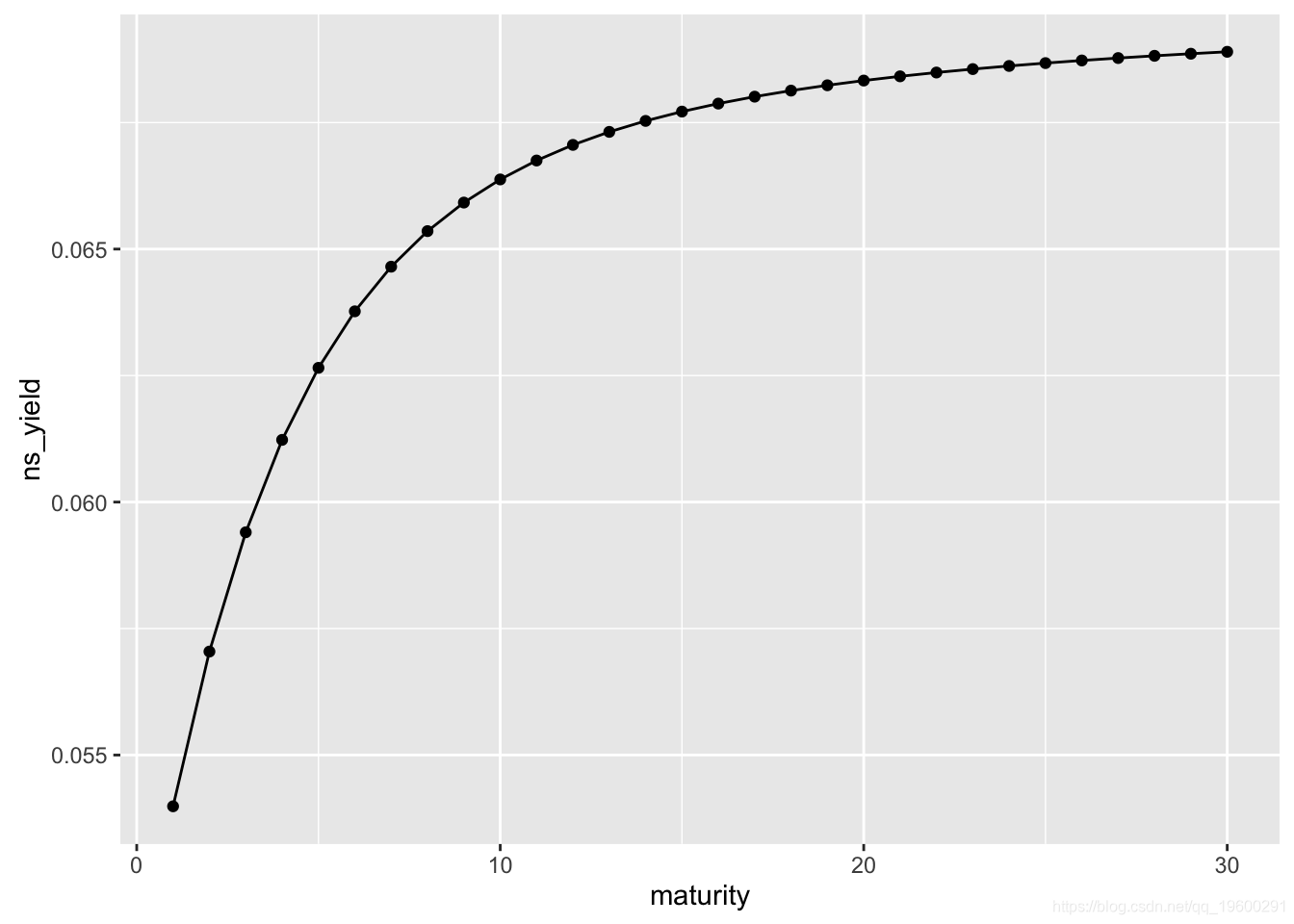

间接方法(Nelson Siegel)

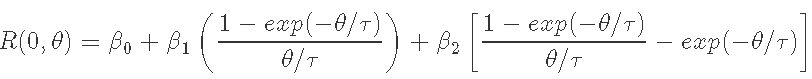

代替引导技术,我们将使用模型。尼尔森·西格尔(Nelson Siegel)模型是模拟利率收益率曲线的一种流行方法。

其中θ是到期日,β0是级别参数(长期收益率),β1是斜率参数(长期/短期扩展),β2是曲率参数,τ是比例参数。

可以使用参数来更好地估计收益曲线。

Nelson Siegel参数的估计

YieldCurve 上述R包 具有Nelson Siegel曲线估计功能。

注意:我们将lambda称为tau(ττ)(形状参数)。

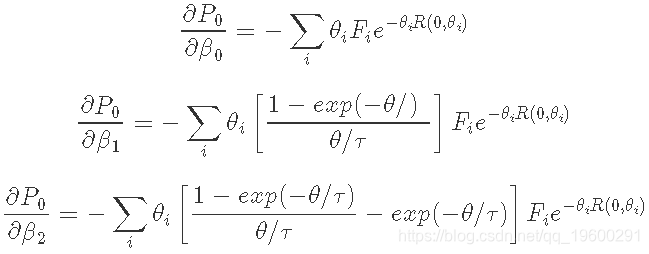

Beta灵敏度

考虑提供Fi未来现金流的债券价格 。因此,带有beta参数的价格变化如下。