本文要讲的书,是指林万佳博士出版的《网格交易法——数学+传统智慧战胜华尔街》,电子工业出版社。

书写的不错,可以让人们了解网格交易是怎么回事。

我们先来了解一下什么是网格交易。

简单的讲,就是预期行情处于盘整阶段。低了就买入,高了就分批卖出。反复的操作,每次都收获微利。

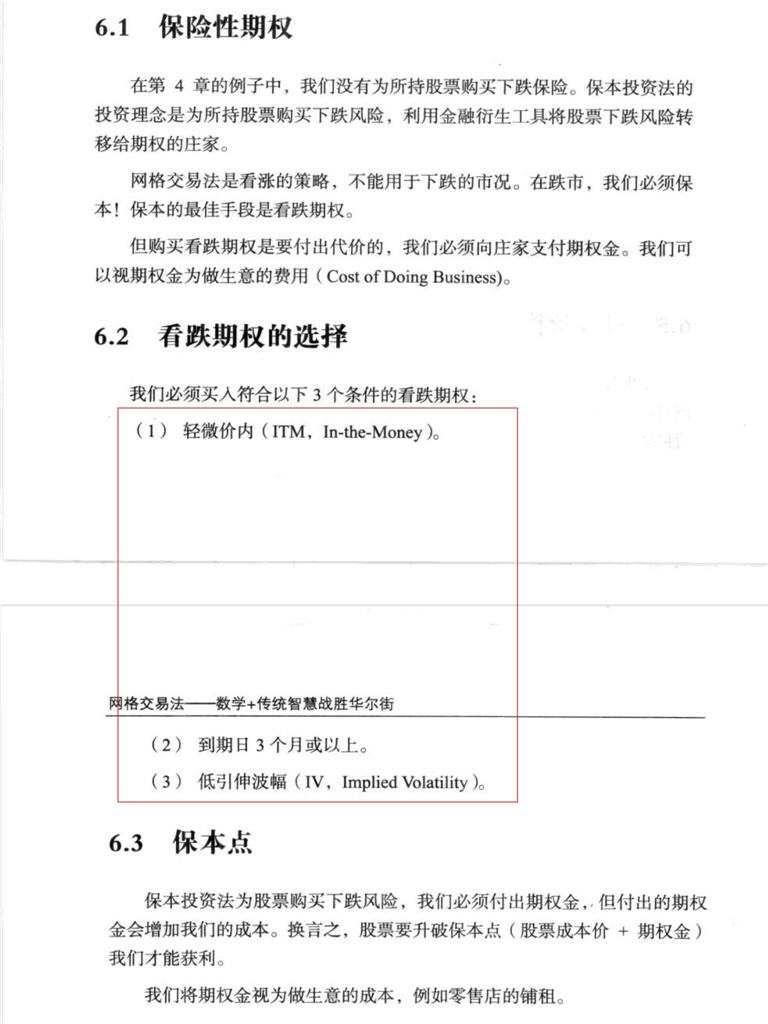

书中提出三个关键点。1是买价内第一档的实值期权;2是到期日要在3个月以上;3是必须是低隐波。

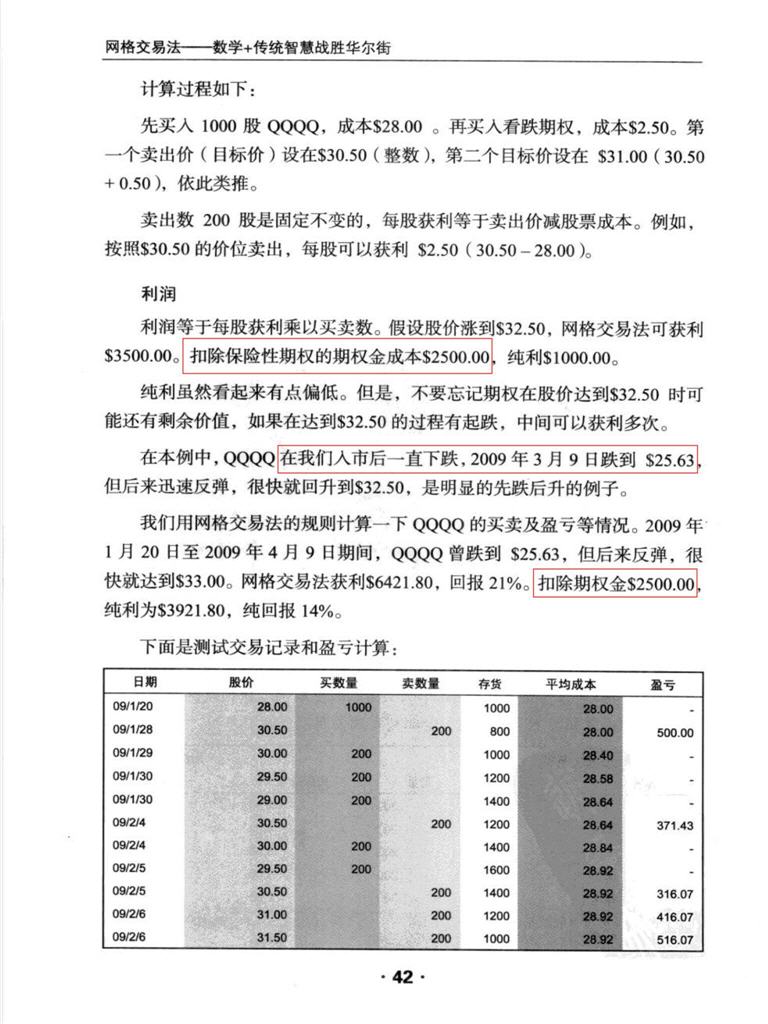

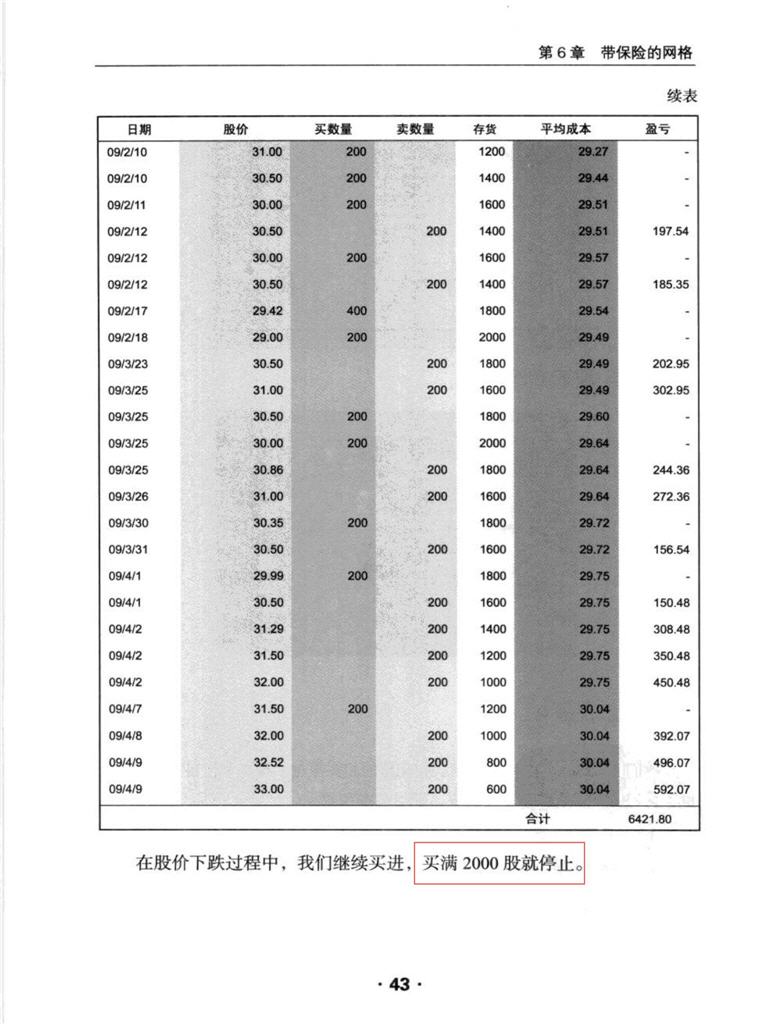

书中也给出来一些案例,并计算了相应的收益 。比如下面两图,page42,page43

计算出来的结果,非常理想, 有钱可赚啊!

通过这种方法能不能真的赚到钱?

我在认真读了这本书之后,产生了一些疑问。

疑问就在page42,43两张图上,我用红色标注出来的地方。

案例中说,开始建仓的时候,直接买入1000股,并加期权保险,期权的价格是2.5 所以总的期权成本是2500美元。

下跌之后累计加仓到2000股,也就是陆续又买了1000股。问题就在这里,后面加仓的1000股有没有购入期权作为保险?

作者并没有直接交待这个问题。但是根据作者后面对利润的计算过程来推断,答案是 没有期权保险。因为作者在计算利润的时候,保险总成本依然是2.5*1000=2500美元。

这样,后面加仓的1000股其实是没有保险的,所以作者说的带保险的网络策略其实是有敞口的。风险很大。

以作者给的案例是价格从28美元跌到25,其实这个跌幅真的不算很大。在现实中,股价从28跌到18也是经常发生的事情。

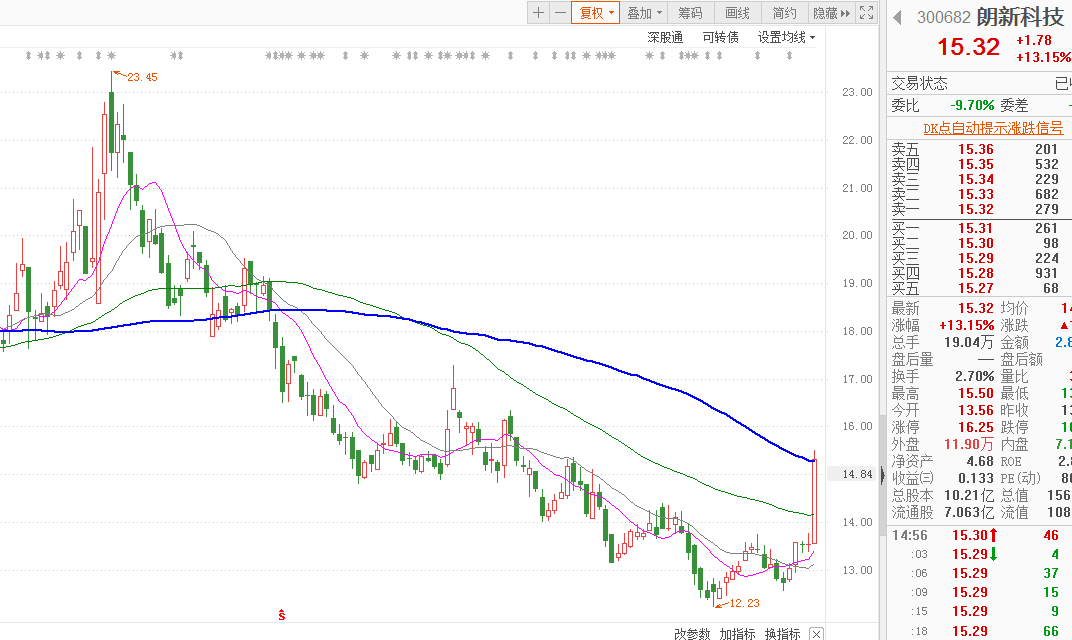

这里随便举个例子,朗新科技。

从最高点23跌到12.23 ,即使去掉头尾, 跌幅也是接近40%多了。

如果按作者的带保险的网格策略去操作,每下跌2%就加仓一次,在跌10%之后就装死。由于5次补仓都是不带期权做为保险的,其结果就是破网后严重亏损。

很明显,从上图来看朗新科技并不合适使用网格交易,起码这段时间不适合使用网格交易。但是拉长时间来看,这个股票又是有很多时间适合网格交易的。

问题又来了,什么时候适合网格交易,貌似只能在事后才能知道!

结论与思考

本质上来讲,凡下注必然包含判断。使用网格策略包括的预期是:后市为振荡。

如果这个判断正确,则赚钱。

如果这个判断不正确,则有可能小赚(卖飞了),也有可能大亏(不断加仓后破网了)。

为了让判断的风险降低,给持仓加上put期权作为保险,那么成本就会大幅上升。

是不是有统计学上的数学方法可以计算出这种成本上升与收益对比,我目前并不清楚。我更倾向于认为这种保险成本从长期来讲会使总收益为负。

也就是说,网格策略中对持仓做put期权保险的全覆盖长期下来必然是亏损的。

不作全覆盖,则网格策略就是经常赚小钱但是偶尔一把亏光的长期负收益策略。

结论,正收益只能来自于认知优势。不带认知判断的机械操作策略长期收益为负,主要消耗在于交易成本与保险成本。