编辑于 2018-01-01

===================================================

话说,真传一张纸,假传万卷书。

直接上公式

一、公式

P=PE*E

股价等于市盈率乘以每股收益

P股价

PE市盈率,估值,市场决定,情绪主导

E每股收益,价值,公司决定,价值主导

故而可以将股价分解成两个因素:情绪与价值

基于两个因素,有不同的侧重即为投资与投机的差别

依靠公司价值为主作出决策的即为投资

依靠市场情绪为主作出决策的即为投机

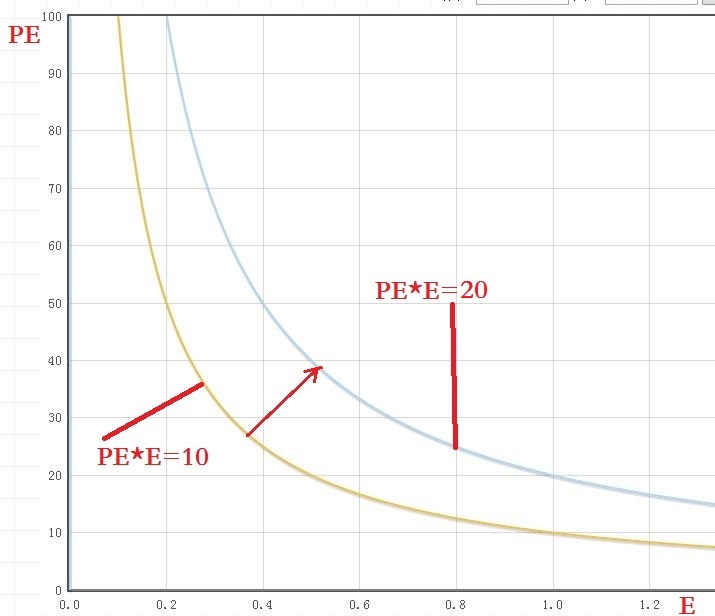

二、如图

由公式可见,当股价为一定值时,PE=P/E,因此PE与E的图像是双曲线中的一条。就如图中所画。如股价为10元时,可以是10倍市盈率,1元每股收益;也可以是50倍市盈率,0.2元每股收益。

现在股价如果要涨到20元,就需要曲线向右侧移动。显然,曲线的右侧代表的是股价上涨的区域,而曲线的左侧显然是股价下跌的区域,在曲线上就是股价不变的区域。

由图可知,想要股价上涨,落到曲线右侧区域,无非以下组合

1.PE不变 E变大

2.PE变大 E不变

3.PE变小 E变大+

4.PE变大 E变大

5.PE变大+ E变小

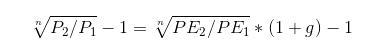

三、推论

设每股收益年化增长率为g

建仓时:P1=PE1*E1

持仓n年:P2=PE2*E1*(1+g)^n

故持有年化收益为:

可见,持有股票的年化收益率与建仓和持仓时的PE变化有关,与每股收益年化增长率g有关。

当PE2=PE1时,股票年化收益率刚好等于每股收益增长率

当PE2>PE1时,股票年化收益率大于每股收益增长率

当PE2

解析

1.投资与投机

对于一个成熟的市场,市场的管理者、投资者与上市公司属于较为理性的群体。在这样的市场环境下,对于股票的估值往往比较适度,虽然可能阶段性的出现情绪低落抑或情绪极为亢奋的状态,但发生的频次十分有限。

这样的市场对于股票的估值较为合理,虽然低估和高估时常出现,但不会过分的离谱。因而,对于估值的指标PE市盈率来说整体波动并不十分剧烈。

那么根据公式P=PE*E,在这样的市场中,很难依靠PE的大幅波动来获得超额利润,或者换句话来说,PE没有给投资者太多的投机空间,因此在这样的市场中分析公司的价值成为了投资的主流。这也就是为什么在美国这种市场中,价值投资是主流的原因之一。

反之,对于一个非理性的市场,情绪成为这个市场的主导。人们的预期、管理层的干预、上市公司的黑幕汇成一条非理性的河流,涤荡着投资者的情绪。比如公司的业绩没有什么变化,但市盈率却像脱缰的野马从10倍猛涨到100倍,又从100倍跌到20倍。有的公司连年亏损,但一改名,股票的市盈率居然也从10倍直逼50倍。

可见这样的市场无法对股票有一个合理的估值,也就无法体现出公司的价值。

由于PE的大幅波动,给了投机者宽阔的“战略纵深”,有了更多的闪展腾挪的机会,低买高卖,波段操作,抄底逃顶,是应对这类市场的基本战术。因此依靠市场情绪做投机更适应这类市场。

2.不同流派与其获利路径

前面提到,想要股价上涨,落到曲线右侧区域,无非以下组合

1.PE不变 E变大

2.PE变大 E不变

3.PE变小 E变大+

4.PE变大 E变大

5.PE变大+ E变小

对于价值投资来讲,主要侧重于公司基本面的分析,他们对于PE的态度,也就是对市场情绪的态度,是采用“保守主义”。即:请你别伤害我。

故而价值投资希望估值尽量低一些,这就是安全边际的由来,这一派以格雷厄姆为代表。他们主要依靠的获利路径是2,即选择烟头企业,股票低估,今后每股收益变化并不大,依靠PE回归正常估值来获利。

巴菲特早年复制的是格雷厄姆捡烟头的投资法,后来看到飞利浦-费舍的书,加之与查理芒格合作,投资哲学有了较大变化,讲究以合理的估值买入优质的企业。更加侧重于E的持续变大。他们依靠的路径主要是1、3和4,其中更加注重1这个路径,如果在出现4,PE过大时,他们可能认为估值过高,会逢高卖出。当然,彼得林奇也属于这一派。

投机者是直接依靠市场的情绪作出决策,至于以上5种路径他们是照单全收,只要股票涨了就行,不去管太多。用趋势投资的话说就是:买的高,卖的更高。

对于投机来说,流派实在太多。如著名的博傻理论,俗称割韭菜。著名的擦鞋匠理论,即擦鞋的都开始谈论股市了,就是见顶的时候了,2015年连保洁阿姨都谈论股票的时候,你就该和股市说拜拜了。至于K线,技术分析更是投机的基础技术,当然要数此列。

在这里索罗斯的贡献不得不提,索爷聪明绝顶,居然创立了反身性理论,认为PE与E的是相互影响的关系,而不是割裂的,随着PE的提升,E也会随着提升,然后E又会提升PE,于是股价水涨船高。

在这里要特别说明的是,投资并非完全不参考情绪,投机也并非完全不分析公司业绩。如价值投资,低估买入,没有市场的情绪,哪来的低估机会呢?同理,没有市场的极端热络,哪来的高估卖出呢?对于投机,不研究公司基本面,不对公司有一个全面的了解,那如何知道该爆炒哪家公司哪个板块呢?

3.能力圈与护城河

估值提升的好处

我们从推论可以得出,未来的PE如果和当前的PE一样大,那么年化收益率就等于每股收益增长率g。如果未来的PE增长了,年化收益就大于g。如果未来的PE减少了,那么年化收益就小于g。

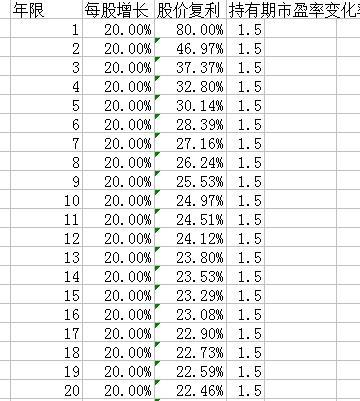

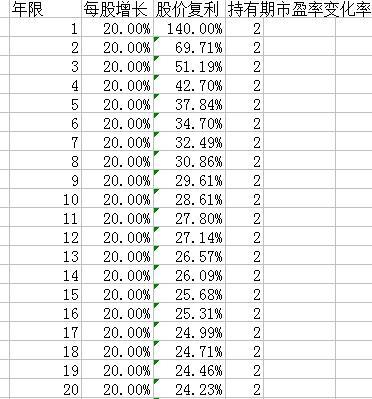

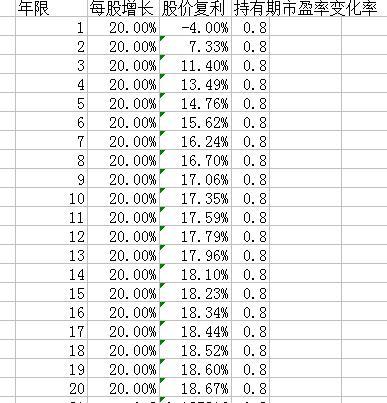

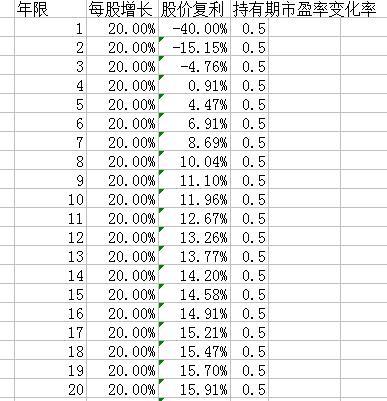

假设每股年化增长率是20%,市盈率变化是1.5与2,即当前PE如果是10,那么未来PE是15和20

我们看到在1.5的条件下,如果持有5年,年化收益率是30.14%,持有10年年化收益率是24.97%

在2的条件下,如果持有5年,年化收益率是37.84%,持有10年年化收益率是28.16%

都明显的优于20%的每股增长。这就是估值和成长双增带来的好处。这就是著名的“戴维斯双击”

反之,我们看到在0.8的条件下,如果持有5年,年化收益率是14.76%,持有10年年化收益率是17.35%

在0.5的条件下,如果持有5年,年化收益率仅为4.47%,持有10年年化收益率仅为11.96%

这都明显的小于20%的每股增长。说明即使一个公司保持高速的增长,但建仓时的估值过高,而今后估值降低,将大大的影响持股的年化收益。

如果运气很差,又遇到了g的萎靡,那收益率将是负的无疑

看一看你身边的炒股朋友,是不是都买在了估值高位,仍然在忍受着套牢的痛苦。我说的没错吧?!

可见,估值对于股票收益的影响十分巨大。这也就是价值投资反复强调的低估值的原因。

稳定的g是长期持股的秘密

同时,我们看到。由于n次根号下PE2/PE1,当n趋于无穷大时,这一项趋近于1,故而随着时间的延续,估值的影响将明显减弱,股票的年化收益率将接近于每股收益的复合增长率。这就印证了查理芒格说的:“从长期来看,股票的年化回报率和其净利润率的增速大致一致,并且很难超过后者的增速”。

那么一个企业如果能够长期保持g的稳定增长,估值也较为合理,那么如果长期持有这只股票就可以获得和企业利润增速一样的收益。

对于巴菲特这样的经营着保险公司的的投资者,将浮存金投入股市,一方面资本巨大,一方面对增长的确定性要高,这就决定了他的投资风格:稳健赢利,长期持有

因此,寻找稳定g的公司成为巴菲特的投资方向。

那么,什么是能力圈就可以在此解密了,巴菲特的能力圈就是只投资g稳定的公司,不稳的不投。护城河也可以解密了,护城河就是保证公司能获得稳定g的因素。

就是这么简单的玩意儿。

我看过很多写巴菲特的书,基本上都是”浑说“!说什么巴菲特当年不投资科技股是因为他不懂得科技,什么保守,尔尔。凡是这么写的,这书就可以撕了,你看了就是在误导你。其实很简单,科技股没有稳定的g,不投,完事了,就这么简单!

你没有巴菲特的条件,学什么巴菲特?根据自己的条件,走你自己的路

有些人自称是价值投资者,整天把能力圈、护城河挂在嘴边,在他们的观念里价值投资就得长期持有,永远不卖。

这种人深受应试教育的毒害,养成了遇到某某条件,就用某某公式去套的思维定势。不去分析具体的环境、个人的实力,妄图凭借一种僵化的操作方法,或者号称股神也在用的方法来包打天下。这和当年李德 博古不审时度势,用阵地战妄图“御敌于国门之外”,造成第五次反围剿失败一样愚蠢!

巴菲特的体系是配合大资金稳定盈利这个前提的。资金大有资金大的苦恼。选公司长期持有也是没有办法的办法。

而对于资金小,水平低的散户,你可以借鉴巴菲特,但你没有必要完全复制巴菲特。资金小,船小好调头,具有灵活的优势,何不利用这个优势呢?

人家巴菲特能看十年二十年,具备丰富的经验可以判定企业的价值。然后长期持有。

你没这个能耐又怎么学巴菲特呢?小心画虎不成反类犬!

你看不了十年,但你看个两三年的水平还是有的吧?不行就一年总可以吧?每股收益能成长一年的股票你都找不出来?再加上我上面讲的低估原理。那你一年换一次股,连续十年,不就人为的”拼出“了一个连续增长十年的股票了么?!

再不济,你抄底逃顶,韭菜萎靡的时候你建仓,韭菜高兴的时候你平仓,割韭菜也行啊!!

全文完