原文链接:http://tecdat.cn/?p=25898

原文出处:拓端数据部落公众号

对于那些不熟悉“配对交易”概念的人来说几句话。首先,您应该了解,每只股票的走势不是由公司业绩主导,而是由总体市场走势主导。这就是许多“因子模型”的由来,驱动每只股票的因素是 市场因素,在大多数情况下,它与标准普尔指数近似。

因此,无论多么伟大的公司,它都经不起任何大规模的市场衰退。假设这样做,买入AMZN并卖出标准普尔指数(SPY),如果指数上涨,我就会亏损,因为我做空了它,但我希望AMZN会上涨,来补偿我在指数上的损失。AMZN应该上涨,因为市场上涨了,而且它是一家好公司。反之,指数下跌,那么我就赢了,因为我做空了指数,我希望AMZN不会下跌那么多,吃掉我所有的利润。AMZN没有因为市场而下降,但会上升,因为它是一家好公司。这样一来,我就表达了我对AMZN的看法,而没有承担因素/市场风险。所谓 "配对交易",是因为我在做多和做空一对股票。这是对什么是配对交易的直白解释。

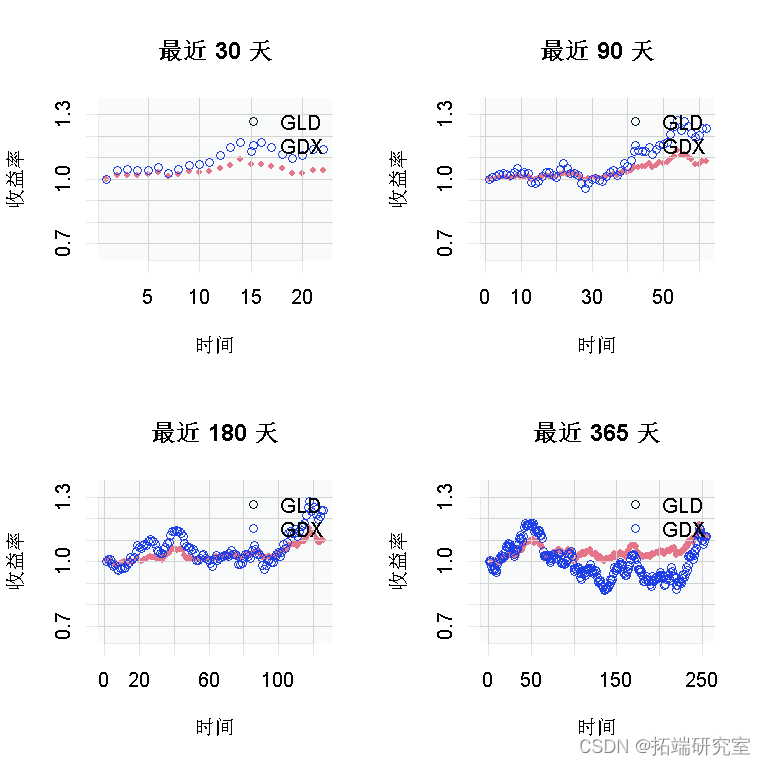

以下面这对黄金(GLD)和黄金矿工(GDX)为例,这是一个教科书式的例子,是一对 "一起走 "的组合。基本上,当黄金价格上涨时(GLD上涨),黄金矿工应该受益,所以GDX也应该上涨。请看一下。

-

for (i in 1:4){

-

plot(na.omit(Tiesy = 1)

-

-

points(na.omit(Tcke

-

-

legend('toprigh}

GLD 和 GDX 联动

该图显示相对于某个日期收益。现在,我们的计划是,当它们离得太远时,做多一个,做空另一个。那有什么问题呢?

右下方的图显示,在过去一年中,GLD的表现比GDX好得多。我想做空GLD,做多GDX,坐等收敛。我应该做多多少,做空多少?一比一?肯定是错的,因为GDX的价格是52.68,GLD的价格是155.23。也许把股票的数量相等,这样我在每个ETF中的多头和空头正好是10000元,所以做多188个GDX,做空64个GLD。然而,是不是其中一个增加1%,另一个就会增加1%?问题是,如果GLD上涨1%,GDX上涨1.5%,那么我需要持有1.5倍的GLD来保持我的价差不变,这很重要。举个例子,假设我持有相同的价值,做空GLD 10000,做多GDX 10000,但是这两者之间的关系是,当GDX上涨1%,GLD上涨1.5%。当它们共同上涨时,我的损益会发生什么?我的损失是0.5%,因为我做空GLD,而GLD的涨幅比GDX大...

为了解决这个问题,正在做的是估计这两个组成部分之间的关系。用回归法来做:![]() 是我需要从

是我需要从 ![]() 补偿

补偿 ![]() 移动的资金。我们运行。

移动的资金。我们运行。

尽管这种方法很有吸引力,但它远非“久经考验”。首先,我们应该使用收益还是实际价格?学院喜欢前者,实践者喜欢后者。如果您想知道,情况就不一样了:

-

plot(Tc[,i,2]) ~ na.omit(Tkr[,i,1]lm )

-

-

abline(lm)

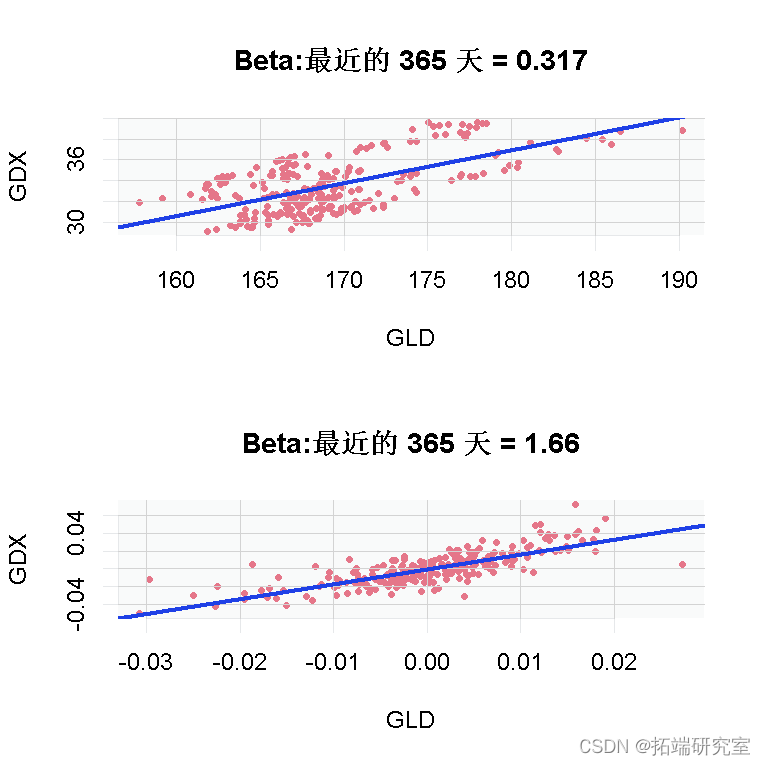

上图是基于价格的估计,它表明我应该为每 1 个GLD 做多 0.317个 GDX 。下图显示了基于收益的相同估计,GDX 的每个百分比平均有 1.66 个GLD 中的百分比。

上图是基于价格的估计,它表明我应该为每 1 个GLD 做多 0.317个 GDX 。下图显示了基于收益的相同估计,GDX 的每个百分比平均有 1.66 个GLD 中的百分比。

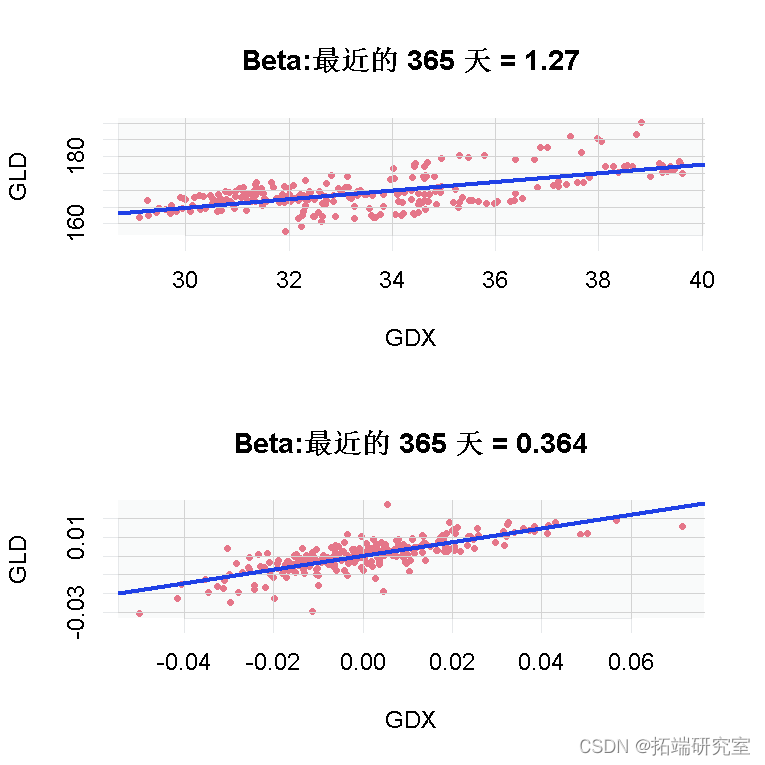

更重要的是,上述的回归受到了基本假设的影响,即右边的变量是常数,而左边的变量是随机的,它有一个误差项。事实上,![]() 也是随机的,所以当我们切换回归中的变量时,在 "Y "插入GDX,我们得到不同的结果。

也是随机的,所以当我们切换回归中的变量时,在 "Y "插入GDX,我们得到不同的结果。

可以看到结果有所变化,GLD不是一个给定的常数,而是它本身就是一个随机变量。

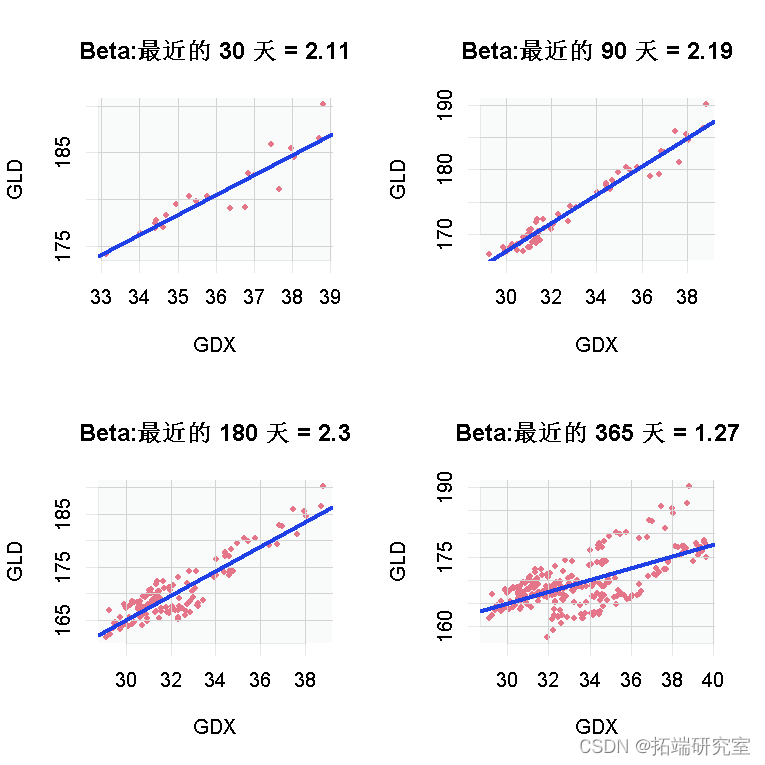

![]() 随着时间的推移不是恒定的,所以我不知道要使用多少观察。看看:

随着时间的推移不是恒定的,所以我不知道要使用多少观察。看看:

如果您颠倒 LHS 和 RHS 变量的顺序,收益当然也是如此。

如果您颠倒 LHS 和 RHS 变量的顺序,收益当然也是如此。

可能的解决方案是考虑您的投资时间范围,例如,如果您计划持有几个月,您可以使用 365 天测试。我还尝试对观察结果进行加权,来确定我应该从每个观察中保留多少。

在理论上,理论和实践之间有很强的联系,但在实践中却没有。我在这里展示了配对交易中的一些问题。首先,我们不知道应该用哪种方法来估计关系,是价格还是收益。其次,我们不知道使用哪个时间段,由于关系不是恒定的,所以这很重要。

最受欢迎的见解

1.R语言对S&P500股票指数进行ARIMA + GARCH交易策略

2.R语言改进的股票配对交易策略分析SPY—TLT组合和中国股市投资组合

3.R语言时间序列:ARIMA GARCH模型的交易策略在外汇市场预测应用