原文链接:http://tecdat.cn/?p=12111

在本文中,我将向您展示如何模拟股票价格的Heston随机波动率模型。

Heston模型是针对具有随机波动性的期权,并于1993年申请了债券的货币期权。对于固定的无风险利率

通过使用这种模型,可以得出欧洲看涨期权的价格 。

这是函数的描述。

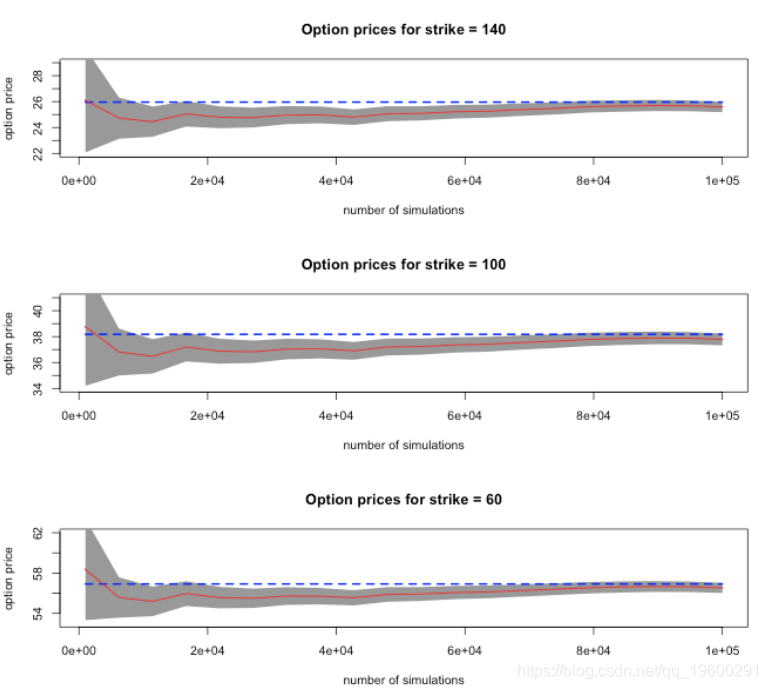

现在,进行蒙特卡洛定价。我们将为3个欧洲看涨期权定价

为了使用模拟Heston模型,我们首先需要定义如何进行模拟。

此函数提供一个包含2个成分的列表,每个成分包含模拟的随机高斯增量。

现在,我们可以使用3种不同的

计算期权价格。

从这些结果中,我们看到这三个选项的蒙特卡洛价格与使用函数(直接使用公式来计算价格)计算出的价格相当接近。95%的置信区间包含理论价格。

下面是期权价格,作为模拟次数的函数。计算出的理论价格用蓝色绘制,蒙特卡洛平均价格用红色绘制,阴影区域表示均值(蒙特卡洛价格)周围的95%置信区间。