原文链接:http://tecdat.cn/?p=6632

我将建立道琼斯工业平均指数(DJIA)日交易量对数比的ARMA-GARCH模型。

获取数据

load(file='DowEnvironment.RData')

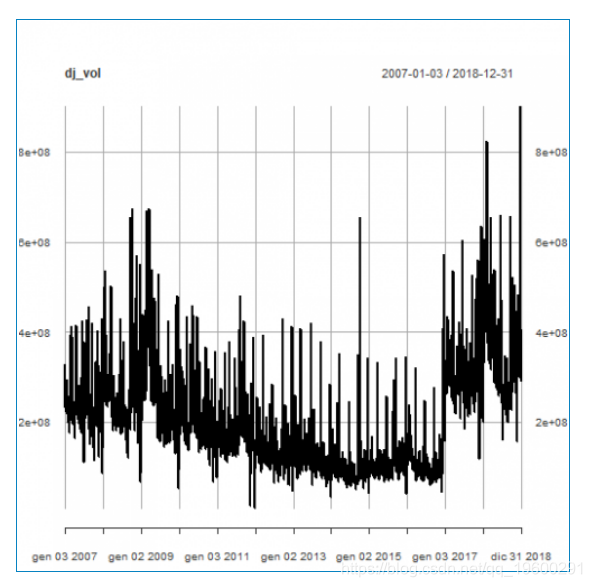

日交易量

每日交易量内发生的 变化。

plot(dj_vol)

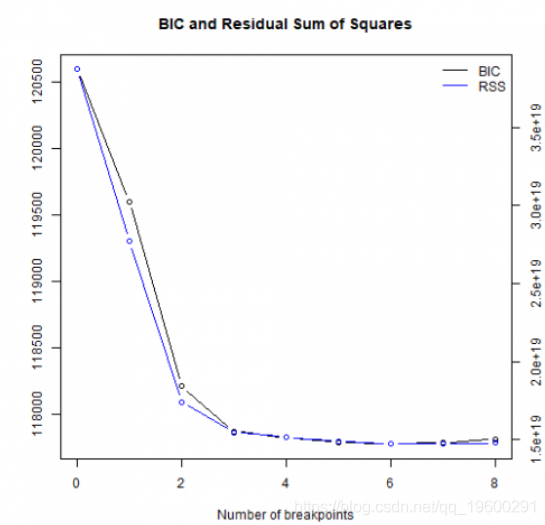

首先,我们验证具有常数均值的线性回归在统计上是显着的。

在休息时间= 6时达到最小BIC。

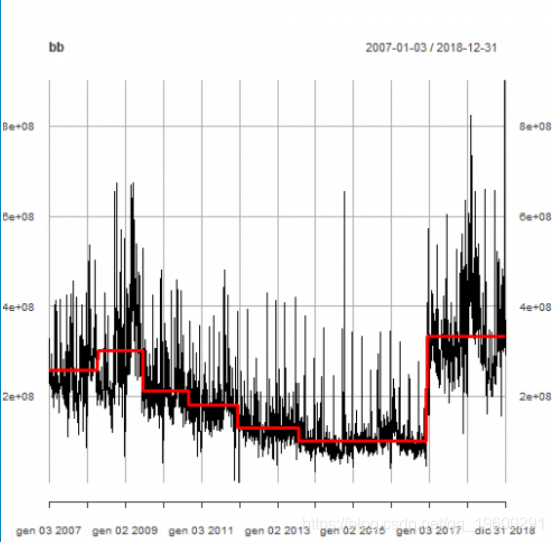

以下是道琼斯日均交易量与水平变化(红线) 。

plot(bb,

lwd = c(3,1), col = c("red", "black"))

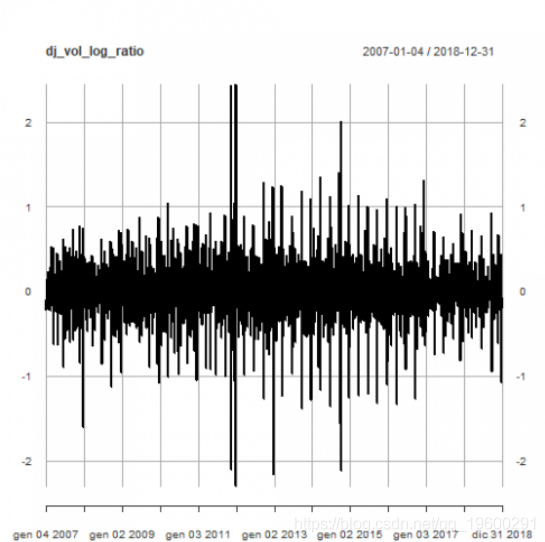

每日交易量对数比率模型

每日交易量对数比率:

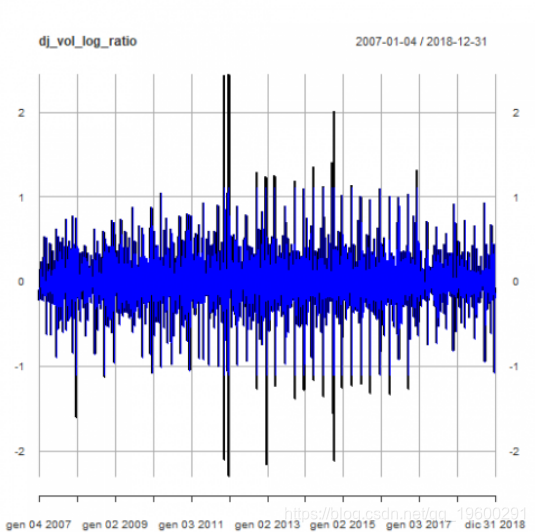

plot(dj_vol_log_ratio)

异常值检测

下面我们将原始时间序列与调整后的异常值进行比较。

相关图

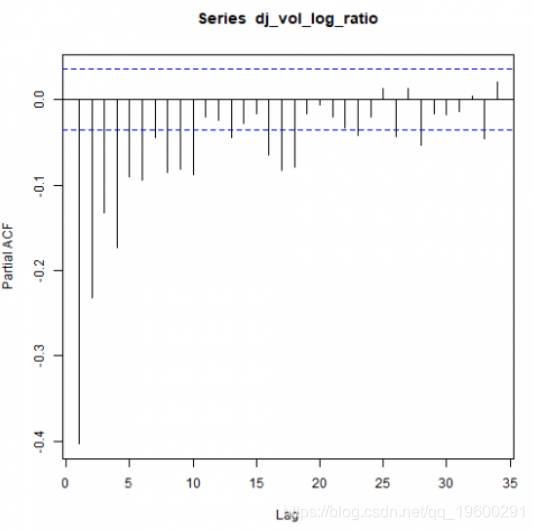

pacf(dj_vol_log_ratio)

上图可能表明 ARMA(p,q)模型的p和q> 0.

单位根测试

我们 提供Augmented Dickey-Fuller测试。

根据 测试统计数据与临界值进行比较,我们拒绝单位根存在的零假设。

ARMA模型

我们现在确定时间序列的ARMA结构,以便对结果残差运行ARCH效果测试。

ma1系数在统计上不显着。因此,我们尝试使用以下ARMA(2,3)模型。

所有系数都具有统计显着性,AIC低于第一个模型。然后我们尝试使用ARMA(1,2)。

该模型在集合中具有最高的AIC,并且所有系数具有统计显着性。

我们还可以尝试 进一步验证。

以“O”为顶点的左上角三角形似乎位于{(1,2),(2,2),(1,3),(2,3)}之内,代表潜在的集合( p,q)根据eacf()函数输出的值。

我们已经在集合{(3,2)(2,3)(1,2)}内验证了具有(p,q)阶的ARMA模型。让我们试试{(2,2)(1,3)}

ar2系数在统计上不显着。

ma3系数在统计上不显着。

ARCH效果测试

如果ARCH效应对于我们的时间序列的残差具有统计显着性,则需要GARCH模型。

我们测试候选平均模型ARMA(2,3)。

根据报告的p值,我们拒绝无ARCH效应的零假设。

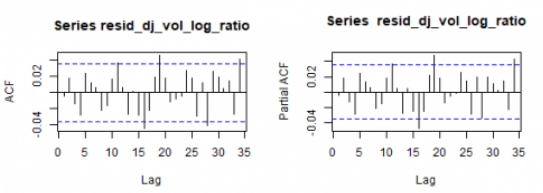

让我们看一下残差相关图。

par(mfrow=c(1,2))

acf(resid_dj_vol_log_ratio)

pacf(resid_dj_vol_log_ratio)

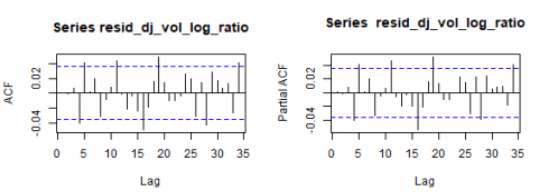

我们测试了第二个候选平均模型ARMA(1,2)。

根据报告的p值,我们拒绝无ARCH效应的零假设。

让我们看一下残差相关图。

par(mfrow=c(1,2))

acf(resid_dj_vol_log_ratio)

pacf(resid_dj_vol_log_ratio)

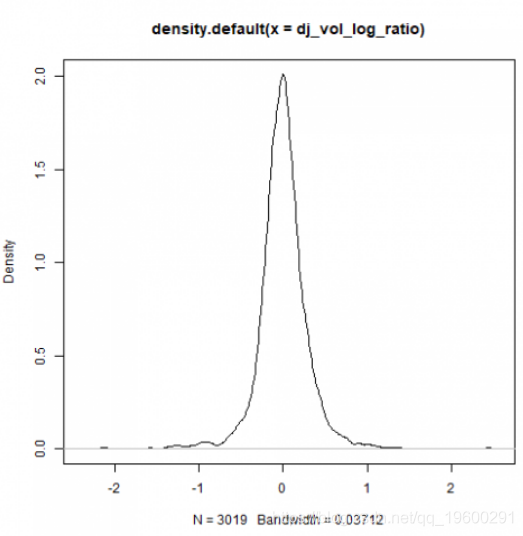

要检查 对数比率内的不对称性,将显示汇总统计数据和密度图。

plot(density(dj_vol_log_ratio))

因此,对于每日交易量对数比,还将提出eGARCH模型。

为了将结果与两个候选平均模型ARMA(1,2)和ARMA(2,3)进行比较,我们进行了两次拟合

ARMA-GARCH:ARMA(1,2)+ eGARCH(1,1)

ARMA-GARCH:ARMA(2,3)+ eGARCH(1,1)

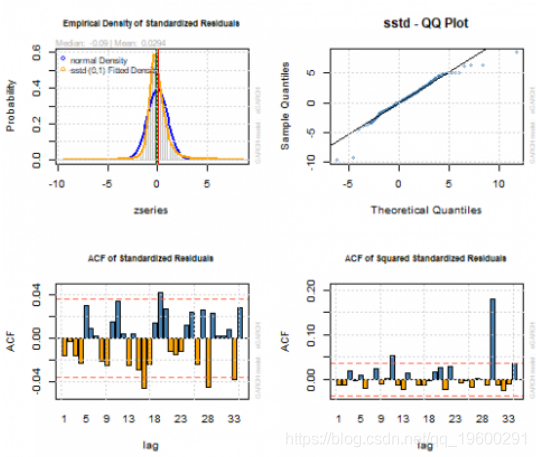

所有系数都具有统计显着性。没有找到标准化残差或标准化平方残差的相关性。模型可以正确捕获所有ARCH效果。调整后的Pearson拟合优度检验不拒绝零假设,即标准化残差的经验分布和所选择的理论分布是相同的。然而:

*对于其中一些模型参数随时间变化恒定的Nyblom稳定性测试零假设被拒绝

par(mfrow=c(2,2))

plot(garchfit, which=8)

plot(garchfit, which=9)

plot(garchfit, which=10)

plot(garchfit, which=11)我们用平均模型拟合(红线)和条件波动率(蓝线)显示原始道琼斯日均交易量对数时间序列。

对数波动率分析

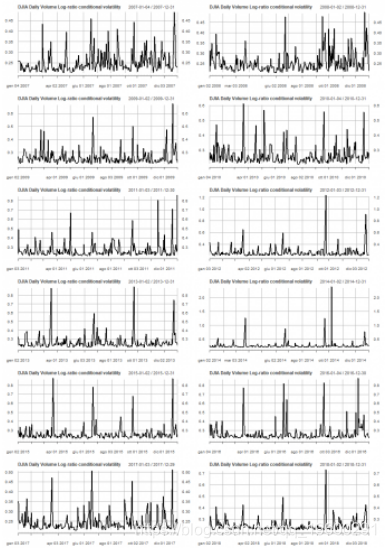

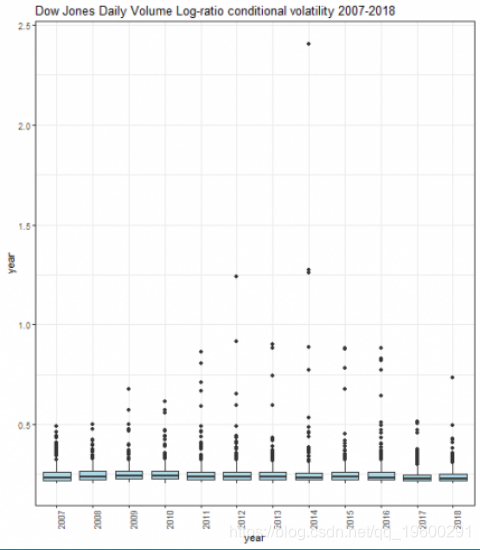

以下是我们的模型ARMA(2,2)+ eGARCH(1,1)产生的条件波动率图。

plot(cond_volatility)

par(mfrow=c(6,2))

pl <- lapply(2007:2018, function(x) { plot(cond_volatility[as.character(x)], main = "DJIA Daily Volume Log-ratio conditional volatility")})

pl

显示了按年度计算的条件波动率框图。

结论

我们研究了基本统计指标,如平均值,偏差,偏度和峰度,以了解多年来价值观的差异,以及价值分布对称性和尾部。从这些摘要开始,我们获得了平均值,中位数,偏度和峰度指标的有序列表,以更好地突出多年来的差异。

密度图可以了解我们的经验样本分布的不对称性和尾部性。

对于对数回报,我们构建了ARMA-GARCH模型(指数GARCH,特别是作为方差模型),以获得条件波动率。同样,可视化作为线和框图突出显示了年内和年之间的条件波动率变化。这种调查的动机是,波动率是变化幅度的指标,用简单的词汇表示,并且是应用于资产的对数收益时的基本风险度量。有几种类型的波动性(有条件的,隐含的,实现的波动率)。

交易量可以被解释为衡量市场活动幅度和投资者兴趣的指标。计算交易量指标(包括波动率)可以了解这种活动/利息水平如何随时间变化。