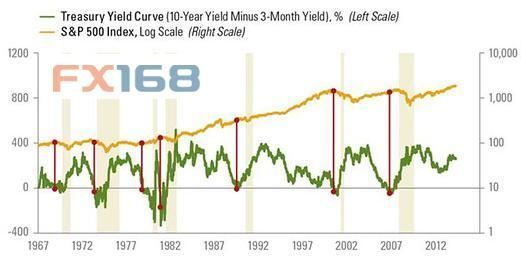

LPL Financial首席经济学家Jeffrey Kleintop表示,那些想要找合适机会做空股市的投资者如果将视线放到其他方面,他们可能会做得更好,比如国债收益率曲线。他表示,收益率曲线在过去50年中成功预测了股市见顶的行情,但是目前并未显示出股市见顶的迹象。

(绿线表示10年期国债收益率减去3个月收益率之差,黄线代表标普500指数,来源:MarketWatch)

(绿线表示10年期国债收益率减去3个月收益率之差,黄线代表标普500指数,来源:MarketWatch)收益率曲线是另一个表达短期和长期国债收益率之间关系的方式。它是受到经济学家青睐的方式,因为收益率曲线可以说明经济的运行状况。

收益率曲线变陡表示不同年限的国债收益率差在扩大,也暗示着经济向好。相反,如果收益率曲线渐趋平坦,经济增长前景则更不明朗。

Kleintop称,如果美联储(Fed)大幅升高主要再融资利率,短期国债收益率将会大幅上扬。如果短期国债收益率上扬至长期收益率曲线上方,我们称之为收益率曲线的反向。反向收益率曲线暗示经济衰退即将到来,这也意味着股市牛市的终结。

投资者可以使用多个收益率曲线的组合来计算收益率差,但是Kleintop选择使用3个月期国债和10年期国债。以下是过去50年中收益率差低于零的时候。

Kleintop写道,在过去50年中每次经济衰退都可以被美联储升息的预期所预测,收益率曲线的反转一般发生在金融危机来临前的12个月,但是该时间的变化范围是5至16个月。

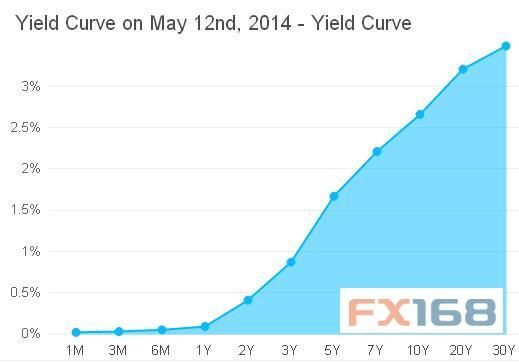

以下是本年度美国国债收益率曲线:

(美国国债收益率曲线,来源:Marketwatch)

(美国国债收益率曲线,来源:Marketwatch)Kleintop还写道,即使长期利率低于2.6%,发转收益率差0.5%需要美联储将利息从0%附近升至3%,根据最新调查显示美联储在2017年才会将利息升至3%。实施显示,投资者还远远不用担心美国股市将会出现熊市。