之前听到不少同行和医生朋友感叹说国产器械尤其是高端器械发展的太慢,而且品质与进口产品相比差距还是很大。虽然内心愿意(至少号称愿意)支持国产产品,但几台手术下来,还是觉得宁可贵个2-3倍去选择进口产品,至少可以买个安心。

本人在国产医疗器械公司奋斗了十几年,也在全球最大的医疗器械外企工作了两年,目前负责一家Startup阶段国产器械公司的整体市场销售。因此,对国产产品进行进口替代的践行算是有切身感受。在此和大家分享几点鄙见,如有不当之处,敬请交流指正。

从笔者看来,所谓的高端核心医疗器械的特点包括:

1. 技术含量高。这个主要涉及到精密加工,微量控制,新材料等各个方面的技术。比如:神外植入物,创伤类可变角度锁定板,高精度微量输注泵,动态血糖监测,心脏瓣膜,心血管支架,微创腔镜吻合器,CT,MRI等等。

2. 风险等级高。一般来说风险等级高就要求研发人员对于各类标准的安全规定要吃得很透,研发过程中的各种验证和确认要做到位。

3.分类级别高。高端医疗器械在CFDA的器械分类里面大多归属于2类或3类,CE体系内归于II,IIB以上。这就意味着注册周期长,资本投入大,拿证相对困难。

从这几个特点出发,分析一下所谓高端医疗器械发展缓慢的原因:

1. 研发层面

研发层面的差距主要体现在产品原创性,产品技术细节和产品核心材料和关键部件几个层次。

首先,目前产业和临床需求的合作研发模式很不成熟,很难有原创性的产品。

举个国外的例子,骨科行业的标准和研发思路提供者是 AO(国际内固定学会),他们与Synthes(辛迪斯,全球最大创伤骨科类生产企业)之间有着非常紧密的联系。从医生的需求,医生的建议,到产品的定型,生产,改进,以及临床试验,双方都是紧密合作的。最终产品的知识产权AO有很大的一部分获益,从而反哺AO进行各类学术推广,而这种学术推广又反过来促进了产品的销售。所以AO+Synthes的模式,是 治疗理念推广+产品研发销售 两条腿协调走路。国内这种情况非常少见,基本上所谓的产学研结合都走的磕磕碰碰,鲜有成功案例。所以,国产产品目前大多数还是处在Copy阶段。

其次, Copy进口产品的过程中存在技术细节差距。

目前国产公司的进口Copy过程中,由于对设计研发思路的理解不够深刻,很多细节上只能做到形似而神不似,这迟早会在临床应用上导致各种问题。所以,一些国产公司会选择挖个进口公司最懂产品的产品经理来参与研发,但这些产品经理大多出身临床,很多时候只是理解操作层次的细节(开玩笑的说,外企产品经理的主要工作就是翻译PPT和DA),但对于整个研发设计思路和深层次的技术问题是不甚了解的,往往难以找到根本症结。

不过,随着很多进口产品的生产本土化,或者是创业团队整体由国外团队转化而来,有一部分国产企业真正掌握了核心技术和产品研发思路。此时的最后的一道门槛有可能会卡在新材料和关键组件上面,理解不够深入,甚至是采购不到,最后做出来的产品还是无法完全达到进口水平。

所以,在研发层次,国产进口的差距是有两种情况的。一种是70分和100分的差距(核心技术基本掌握,产品细节存在差距),一种是Yes or No的差别(核心技术或部件无法获取)。前者的一个例子是骨科植入物,随着高精度加工机床和加工技术引入国内,目前创伤类植入物,国产进口的差距已经很小。后者的一个例子是动态血糖监测探头,关键原材料合成技术始终未能完全掌握,因此在获得此项关键技术之前,国产探头的水平很大程度上取决于能够采购到怎样的关键原材料。

2. 质控体系层面

医疗器械必须保证产品能够达到“安全有效”,此处安全是放在有效前面的。这就对医疗器械公司的质控体系提出了很高的要求。一方面是产品的研发和技术更改阶段有反复的验证确认过程,另一方面则是体系必须保障产品的批量性稳定并能够持续性改进。

笔者之前所在的一个公司在十几年前接手了一项为进口公司OEM的项目。当时每次提供的样品对方完全认可,而一旦进行批量化生产时,检验合格率又始终达不到要求。这也是当时很多国产公司的一个真实写照,没有体系,或者有空架子体系,为了通过审查而维持体系。在这样的情况之下,产品的批量稳定性都不能保证,又何谈产品的持续性改进呢?

3. 公司运作层面

医疗器械的每个细分领域市场容量相对都比较小。比如骨科算是医疗器械细分领域里面比较大的行业了,国产公司一年卖到3-4个亿基本上就能排名全国前三了,这个体量和做药的比起来就太小了。比如除新华医疗外,营业收入最多的医疗器械A股上市公司乐普医疗,如果放在同年度制药企业里面进行排名,大概只能在40位左右。

引自2015年各公司年报数据

医械企业Top10的企业规模也不大,更何况各个细分行业的中小型企业,其规模很难支持有效的研发和大规模的市场推广。所以,到目前为止,真正投入学术,培训,市场宣传的基本上只有进口大公司。倒逼回来就是三甲以上医院主要还是采购进口品牌为主,国产产品只能针对二三线市场进行价格战,通过经销商的高空间和中间环节费用抢占市场。这又是一个恶性循环。

反过来说进口公司,比如美敦力,强生,波科等等,往往都是多产品线同时运营,在市场学术品牌投入上有规模效应。品牌上来之后,厂家的利润空间又大大提升。这就是一个良性循环。

所以,国内医疗器械企业围绕核心业务的整合并购是一个必然的趋势。但这显然对于一家公司的并购思路,人才储备以及整合能力提出了很大的挑战。

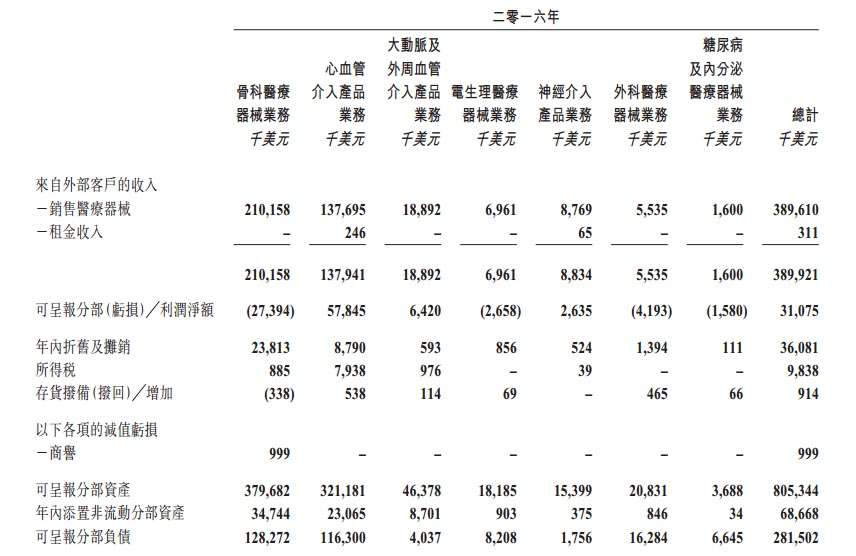

引自微创医疗2016年年报

4. 资本层面

为啥现在投资最火的是OTO,TMT之类的互联网/移动互联网项目?因为足够有爆发性,足够有市场容量想象空间,更重要的是项目周期短啊。

但是医疗器械以上三点都不满足。基本上是,没有爆发性,没有海量市场容量,而且项目周期很长。同时,研发风险高,政策影响大。

以三类医疗器械为例,从拿到投资算起,研发2年算快了吧,3年注册证拿下那可是运气好到爆,算你产品好空间大,渠道铺起来神速,那参与各地的招标之类的也要花个1-2年。也就是说,从投入资金到真正大规模卖至少需要7年的时间。额,不对啊,一看VC的回收期到了,面临马上变现退出的压力。 退一步讲,不考虑借助外部资本,内部自己投,那有魄力持续十年投入一个项目的老板或创业者又有几个呢。所以,这就不难理解联影这种规模的医疗器械企业,如果身后没有国家资本的支撑,根本走不到今天。

让我们再来看看美国的情况,美国有着非常完善的资本市场体系,从天使到VC、PE、纳斯达克和产业资本,一波又一波的资本持续接力,协助创新公司的发展。例如研发出POCT神器i STAT血气分析仪的初创公司,以及研发出GeneXpert PCR分析仪的Cepheid,从创立那天开始,二十年如一日持续亏损,这要放在国内投资人肯定要拍桌子的。

成功案例

总的来说,在高端医疗器械领域,国产和进口产品的差距正在日益缩小。越来越多掌握核心技术的国产企业正在逐步打破进口品牌的垄断,甚至逆袭成功。比如心血管支架领域国产进行进口替代是比较成功的,除了前述微创医疗,乐普医疗也表现不俗,并且更为稳健;而山东威高在骨科耗材方面也走在国内前列。在高端医疗器械领域,总的来说,国产和进口产品的差距正在日益缩小。越来越多掌握核心技术的国产企业在各个领域正在逐步打破进口品牌的垄断,甚至逆袭成功。比如心血管支架领域乐普,微创,吉威三家国产公司的进口替代是非常成功的。

后记: “雄关漫道真如铁,而今迈步从头越”。放眼未来,对于国内市场,国产进口替代是大势所趋,国家的政策也在向国产器械倾斜。海外市场也许会被贸易保护政策和专利政策延缓一段时间,但性价比高的中国制造迟早会对国际大品牌在全球范围进行挑战。真正能限制国内医疗器械水平发展的瓶颈可能在于临床研究、新材料和新技术等基础学科方面的差距。