(这篇大部分图表和数据整理于17年12月3号)

去年12月3号,共和党减税法案宣布通过,我当天跟进了网上沸沸扬扬的讨论。我关注减税法案的原因,主要是这涉及到留学花费的问题:此法案把博士生的tuition waiver部分被免除的当做了收入,计算下来博士生每年要多交好几万人民币。法案出台即引起众怒,有高校教授称这是严重损伤科研队伍的行为。

不是每个人都得到了减税

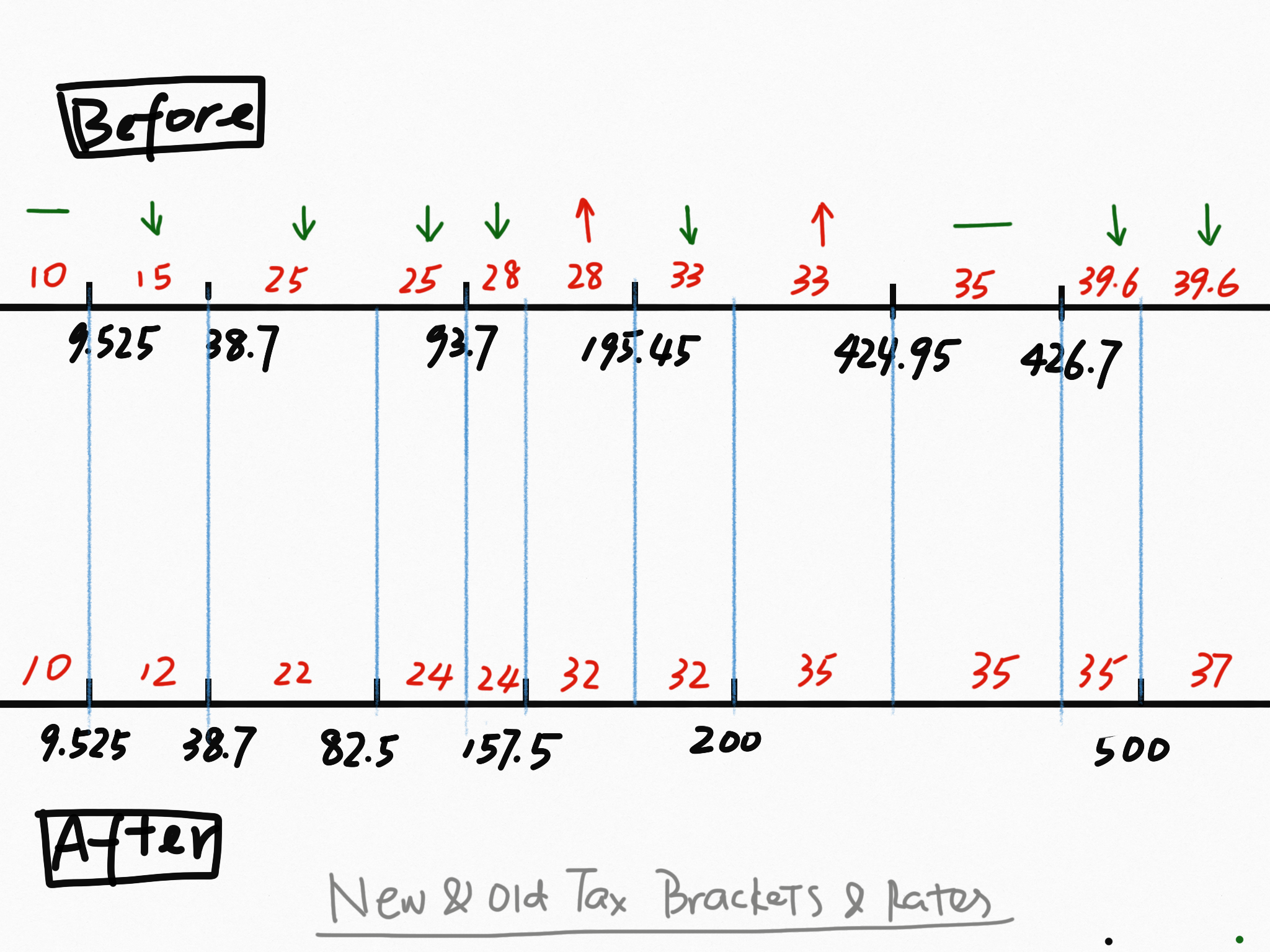

这次税改中并不是每个群体都得到了减税。原因是美帝征税跟我国一样,根据收入水平分段缴不同的税率(数据来源:http://fortune.com/2017/12/20/gop-tax-bill-brackets/)。此次虽然降低了各部分的税率,但是也改变了征税点。

在这次税改前,征税点和税率分为7个等级:

| 征税点( X 1000) | 9.525 | 38.7 | 93.7 | 195.45 | 424.95 | 426.7 |

|---|---|---|---|---|---|---|

| 税率 | 0.1 | 0.15 | 0.25 | 0.28 | 0.33 | 0.35 |

税改后的征税点和税率也是7个等级:

| 征税点( X 1000) | 9.525 | 38.7 | 82.5 | 157.5 | 200 | 500 |

|---|---|---|---|---|---|---|

| 税率 | 0.1 | 0.12 | 0.22 | 0.24 | 0.32 | 0.35 |

(注意这里的征税点是按照单身人士的报税收入来划分的。另一种报税的收入按照Married-Joint,也就是婚姻关系来计算,这种计算方法虽然数字上是单身报税的征税点简单乘以2,但是一对夫妻也可能存在高收入 + 低收入这样的组合。但婚姻关系就默认财产共有,所以只观察单身人士的税减就能代表所有个人的情况。)

因为征税点也有所改变,所以要将税率变化和征税点变化同时进行考虑,才能知道到底是否得到了减税。税改前和税改后的这两项数据变化对比如下图,从而得知年收入在157,500 - 195,450以及200,000 - 424,950这两群人的缴税增长了。因此,个人来讲,虽然中产及以下和部分富豪阶层得到了减税,然而「小富阶层」也就是富裕阶层中的新富并没有得到减税反而缴了更多税。

这个划分也是蛮奇怪的。我觉得,如果对这没得到减税的两群人的红蓝阵营做一个统计,就能知道共和党法案将征税点定在这么诡异的位置的原因。估计是被牺牲利益这两个群体中民主蓝党居多,征税点的前后移动背后各大集团力量博弈也能想象一二。

研究生学费减免部分的征税

对于研究生来说,减免学费部分征税的计算大概是这样的,以UCLA为例:

减免学费:32,000美元 (UCLA数据 https://grad.ucla.edu/funding/tuition/)

对应税率:12% (9,525 - 38,700)

每年交税:3840美元 - 3万人民币左右…

个人税额变化模拟(收入数据精度0.01)

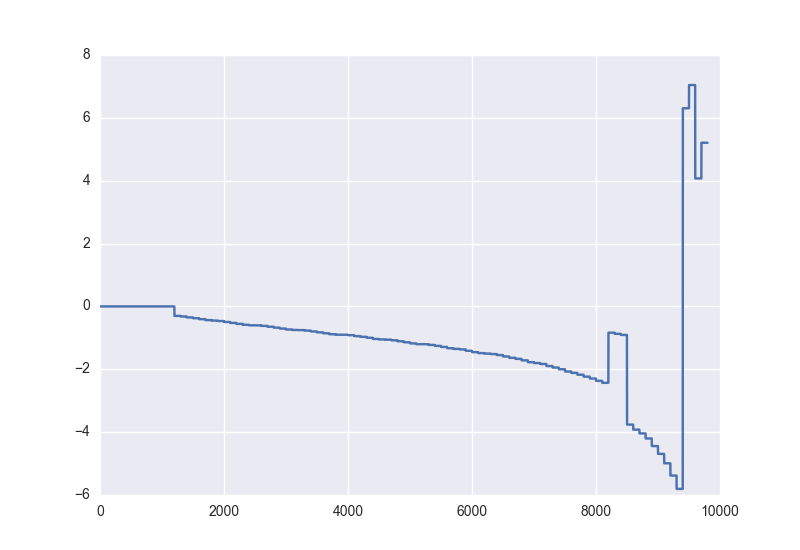

我进一步根据美国个人收入百分比数据( https://dqydj.com/income-percentile-calculator/ )对10000个人的减税情况进行了模拟。这10000个人税额变化如下图,横轴是按照收入从低到高排列的人数,纵轴是税额变化除以1000:

(因为我手上的收入百分比数据的精度只到0.01,所以无法表达富人阶层也就是收入超过300,800美元的个人税额变化,同时也无法表达收入在195,450 - 200,000美元的个人税额变化。)

附:

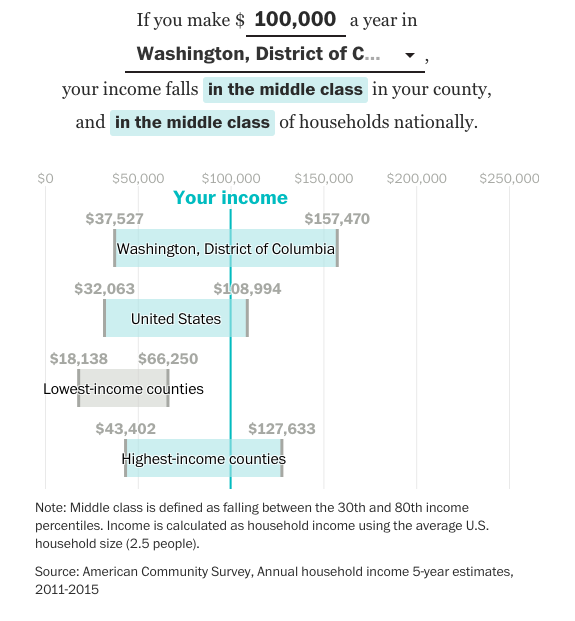

1、关于美国中产及以下的收入数据可以参考这篇文章。同时文章中的下图显示单人年收入100,000美元在华盛顿特区以及全美的位置。其中华盛顿特区的中产年收入为37,527-157,470美元,全美的中产年收入为32,063-108,994美元。

2、现在(18年2月)围绕着减税法案的讨论趋势主要集中在企业减税的额度如何补贴到员工的工资上。