编辑于 2018-11-20

=============================================

前面几讲本来愿望是写“极简”,由于本人水平十分有限,加之投资本身就是一个极其精妙的思维集合,想要简化,但又要表达,只能索性写的具体些了。也许以后能有机会重安个题目,现在怎么看怎么不切题。算了,先不说这些。还是来说投资。

今天我把之前三讲的内容做一个整合,根据上面三讲的内容为思路,其实已经可以勾勒一个价值投资系统的构架了。

其实任何一种思路,一个核心,一个侧重就足以构建一个交易系统。关键是你进行深入的思考,研究,实盘中获得心得体会,这些都可以加入你交易系统中。

过程嘛,很像我们小时候搭积木。你可以参考大师的交易系统,哪块积木合适,你也可以用,哪块积木你不喜欢,你就不用啊。但前提是:你得能看懂大师的东西,知道好在哪,为什么这样设置。

有些人固执己见,玩了几天K线就全盘否定价值投资,你连了解都不肯不了解,你的否定只能说明你很幼稚啊。

随着你的交易系统不断完善,也许你真的能独创一套独步股林的降龙十八掌呢!

今天的题目叫《价值投资系统建构举隅》,举隅便是举一个例子,目的是引发各位朋友的思考,如果您这也要,那也往里装,那您是贪心发作了。

好了,我废话太多了,下面直接干货伺候了:

基于预估收益率的价值投资系统举隅

一、变量

1.g;

2.PEG;

3.目标预估收益率;

4.卖出预估收益率;

5.组合中股票数量;

6.行业数量;

7.行业最大股票数量 ;

8.n ;

9.g可信值

二、决策公式与工具:

1、PEG=PE/(g*100)

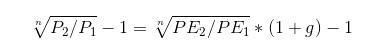

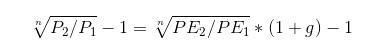

2、

3、市盈率历史图,可登陆“萝卜投研”查找,最近他们改版了,以前很好看的股票走势和PE同列的图没有了,据说今后会恢复。当然您也可以查找别的网站,当前这种资料很多的。

三、参数

(为了便于说明,我先设定一些初始参数,但不一定合理。您可以根据自己的情况来自由选取)

g>10% (根据券商未来三年预估)

2. PEG<1.2;

3.目标预估收益率>35%;

4.卖出预估收益率<=0%;

5.组合中股票数量:20只;

6.行业数量:10个行业;

7.行业最大股票数量:5只;

8. n取3年,是决策公式中的n

9.g可信值<=35%,(有时候市场极端热络,券商可能给出过于乐观的增长估计,比如认为未来三年年化增长为80%,若不及预期,后果将十分严重。别人疯狂,我不疯狂。这里设定35%,即若大于35%,则一律取35%)

四、买入条件

1.PEG<1.2;

2.目标预估收益率>35%;

3.当前市盈率必须小于等于历史均值;

4.g>10%(根据券商未来三年预估)

5.组合中股票数量:不大于20只;

6.未超过行业最大股票数量5只;

五、卖出条件

AB任意一个发生即卖出

A.基本面变坏

g<10%(根据券商未来三年预估)

B.个股处于极端高估或未来预估收益率降低

卖出预估收益率<=0%;

六、换股条件

1.换入标的与换出标的目标预估收益率之差>35%;

2.换入标的应满足:

2.1.PEG<1.2;

2.2.目标预估收益率>35%;

2.3.当前市盈率必须小于等于历史均值;

2.4.g>10%(根据券商未来三年预估)

3.换股后应满足:

3.1.组合中股票数量:不大于20只;

3.2.未超过行业最大股票数量5只;

七、资金管理

1.资金平均分成20份,你设定的组合股票数量是几就分几份;

2.行业数量设置为10,即代表只在10个行业中选取,每个行业最多5只。当不满足买入条件时,有的行业可能0只。选出你最满意的20只股票。如果当时股市整体业绩不好,或处于极度高估期,有可能选不满20只,比如只选出8只,那就有12份资金空仓。

3.定期再平衡,比如定期半年或一年再平衡一次。用总资产除以20份求得当前每份资金量,卖出部分占用资金高的个股,买入部分占用资金低的个股,使得每份资金接近当前每份资金量。

几点说明

1.预估收益率

使用公式2计算,这里n取3,因为一般的券商报告是给出未来三年的复合增长预期的。

比如某股当前的市盈率为10倍,通过观察历史估值图该股市盈率均值为20倍,经过参考多份券商研究报告,券商给出的每股收益未来三年的增长率为20%

可得,持股三年的年化收益率为:((20/10)^(1/3))*(1+20%)-1= 51.19%

这时预估收益率就是51.19%,大于35%

同时该股PEG=0.5,g=20%,符合买入条件,故该股可以考虑

2.卖出

反之,如果预估收益率小于设定的参数0,那就达到卖出条件。比如

这篇文章中分析的恒瑞医药

如牛股恒瑞医药600276,公司当前运营正常,多款创新药逐渐兑现,故未来业绩增长确定性较高。根据多家机构的报告,未来三年22%的复合增长应属大概率。但是,当前PE(TTM)已高达86倍,与2007年投机泡沫时期相当。而该股平均PE为45倍左右,存在回归均值的可能。这样的未来三年的复合增长率为: ((45/86)^0.333)*1.22-1=-1.69%

如果按照设定的:卖出预估收益率<=0%;那就应该做卖出处理!就这么简单!

3.关于参数的设定

因为我们是在估值,既然是“估”就存在错误和不确定性,所以我们在允许的范围内要“夸张”一些,这样会更符合预期。对于股票最好“严进宽出”。

就像你高考680分不一定能上清华,但你考了750分一定能上清华。选股要严一些。

比如设定目标预估收益率>35%,这就是一个较高的标准,可以剔除很多劣质股。

对于持有的股票要“宽大”一些。如果卡的过严,一方面可能会频繁的买入卖出,一方面容易将大牛股轻易脱手!!比如持有的某股未来预估收益率10%,你觉得低就卖掉了,这很可能错失大牛股,因为你的10%不是精确数字,而是“预估”。

如卖出预估收益率<=0%,这就是一个较为“宽大”的参数,只要股票没接近这个值,基本面又很好,就可以长期持有。

这里的参数只是举例,你可以根据自己的需要变换参数。

4.换股

换股是一个较高难度的操作!!

除非当前持有的股票实在令你寝食难安,想换入的标的实在令你早思暮想,否则不要轻易尝试!(当然,如果持有的股票基本面出现问题,那是另外一回事)

想要仔细分辨某只股票一定好过另一只股票,这难度可是非常非常高的。就连股神巴菲特在换股上也是错误连连!比如早年巴菲特清仓盖可保险换入西方保险,后来盖可涨了80多倍,巴菲特悔的肠子都青了!

那么您要是非换不可,就像前面讲的,一定要“夸张”一些,留足余地,因为是“估值”。

所以我设定:换入标的与换出标的目标预估收益率之差>35%;

也就是说,如果你当前持有的标的预估收益是10%,而你准备换入的股票预估收益是40%,那你就不应该换!因为40%-10%<35%

只有大于35%时你才能换,必须有非常明显的好处的情况下才能换,避免你冲动的瞎搞。

5.交易系统设计思想

我们的交易系统要能最大限度的体现并实现我们的理念。

比如这个价值投资系统就是基于前三讲的内容:

买入低估+成长,具备安全边际的个股。长期持有优质股,给优质股充分的发展空间。卖出高估、成长萎缩的个股。当新标的远远优于持有标的的时候酌情换股。然后适度的依靠行业分散、单行业最大股票上限、多只股票组合来分散风险。

我们设定的交易规则很好的满足了上述要求,并且很简单,易于操作。

同时当市场极度低估,并且某些业绩较好的股票是可以被该系统捕捉到的。当市场极度高估,人们疯狂的时候,我们保持冷静,特别设定了g可信值<=35%,不随他们疯狂,某些涨幅可观的股票会在高位抛出。如果没有低估的标的,我们系统选择了部分空仓,从而在行情的回拉中保住利润。

你会发现,即使我们不使用技术指标,不参考大盘走势,我们仅仅利用个股的估值和相应的价值指标,一样也可以做到高抛低吸,而且上涨行情持有的更久,心态更好。这与波段操作是殊途同归的,技术派们切莫固步自封,坐井观天哪!!

我在这里只是举例,目的是抛砖引玉。上述系统的参数和设置您可以根据自己的偏好来调整,您也可以修改其中的规则,或者添加您认为适合的系统和方法。

《极简估值教程》今天就结束了。祝大家今后投资生涯顺利

盛京剑客

2018年11月20日 记于沈阳南市

上一讲习题解答:

1.已知奉天鸡架股票当前市盈率为30倍,假设未来6年每股收益增长率为15%,请问第六年末市盈率为多少时,你既不赚钱也不亏钱?

解:设第六年末市盈率为PE6,则依题意可知:

((PE6/30)^(1/6))*1.15-1=0

解得:PE6为12.97倍

即当六年末市盈率为12.97时既不赚钱也不赔钱

2.你的股票经纪人向你反复推荐长生健康这只股票,并向你发送了该券商最新的研究报告,报告显示预估该股未来三年增长率为25%,但你学了盛京剑客的教程后多了个心眼,观察了该股的历史估值情况。你发现该股市盈率均值为30倍,而当前估值为65倍,历史最低估值为15倍。

请问,这只股票是否有充足的安全边际?

解:如果该股一旦回归均值,那么预估年化收益为:

((30/65)^(1/3))*1.25-1= 3.4%

可见收益率仅接近定期利息,看来即使该股高速增长,一旦估值回归未来仍然不乐观。

另外,该股估值明显高于估值均值,远远大于历史最低估值

是不具备充足安全边际的

3.(扩展题)请观察这一讲的这张表格

如上表,是当前市盈率为10倍时,未来三年g的三种情况与估值变化对应的年化收益的统计。

我们假设未来三年增长率:符合预期、超预期、不及预期发生的概率分别是50%、25%、25%;第三年末市盈率为30倍、20倍、10倍、5倍发生的概率分别为20%、50%、20%、10%,

请问:

1.该股年化收益的期望值为多少?

2.如果你通过研究,发现了10只与上述股票类似的股票,你老婆说应该10只都投,你却说买一只就可以了,请问谁的观点更合理,为什么?

解:

1.根据题意可得各种情况下的概率分布,如下表所示:

再将各情况下发生概率与题干中的各情况下的年化收益相乘,最后相加可得:该股的年化收益的期望是:40.74%

2.老婆的观点更正确。因为当投资多只股票时,组合分散了风险,使得个股年化收益更符合预估的概率分布,这样总体收益更加接近收益的期望值。如果只投资一只股票,很可能这只股票表现很差,与预期大相径庭,这段时间不就白忙了么。这就是组合投资的基本原理。