行业

ARM位于无线生态价值链的最顶端,为整个无线生态提供多种应用处理器IP研发外包,将长期受益于无线生态的发展演进。

公司

ARM是全球领先的半导体知识产权(IP)商,公司设计高性能、廉价、耗能低的RISC处理器方案,并将其授权给第三方合作伙伴,第三方合作生产基于ARM架构芯片,ARM则按芯片价格与出货量获得一次性授权入门费与版税提成,2011年营收7.85亿美元,同比增21%,税前利润3.67亿美元,同比增37%。

ARM授权费+版税的商业模式将受益于营业杠杆,授权费收入将覆盖大部分新技术开发的运营费用,后续绝大部分的版税收入将成为公司利润,公司预计中期来看,版税收入增长将高于授权业务以及成本。

估值

截止2012年8月30日收盘,公司TTM市盈率56.8倍,对应分析师预期2012年盈利大约37倍,2013年盈利大约32倍,5年预期PEG约在1.89倍,公司的长期增长将取决于智能机、平板电脑等现有市场份额和增长,以及新领域的拓展。

风险

ARM商业模式决定起将受到整个半导体行业高周期的影响;ARM在智能手机、平板电脑的高市场份额将受到英特尔、MIPS的长期竞争;同时作为一家英国公司,面临着汇率风险,即营收成本不匹配,绝大部分收入来自美元,但一半的成本来自英镑。

市场概述

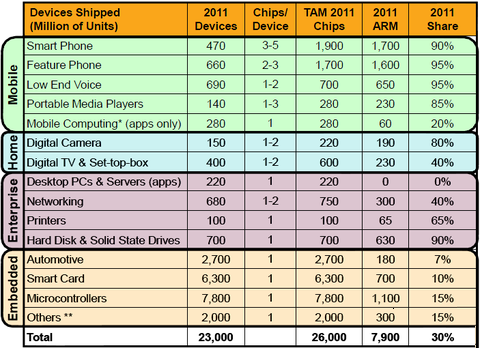

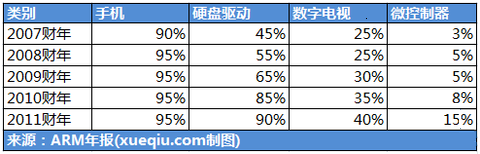

2011年智能手机出货4.7亿部,ARM架构芯片占90%,功能手机出货6.6亿部,ARM架构芯片占95%,硬盘和固态驱动器出货7亿,ARM占90%,数码相机1.5亿台,ARM占80%,打印机1亿部,ARM占65%份额,数字电视和机顶盒4亿台,ARM占40%份额,另外还包括网关路由器、智能卡等领域占据一定市场份额。

|

|

发展简介

ARM最早于1990年由Acorn改组而来,之前Acorn时期开发出自己第一代32位、6MHz、3.0m处理器,即ARM1,并用它做出一台RISC指令集的计算机,也就是说当时还是在沿袭传统的方式,自己设计芯片出售芯片,早期使用Acorn芯片产品的包括苹果的Newton pad等。

|

|

我们有必要解释一下RISC,即精简指令集计算机,这是相比复杂指令集CISC而言,CISC任务处理能力强,英特尔采用的正是CISC指令,在桌面电脑领域大行其道,RISC通过精简CISC指令种类,格式,简化寻址方式,达到省电高效的效果,适应与手机、平板、数码相机等便携式电子产品。

Acorn起初为达到降低售价把面积设计的小,功耗低是顺带的优势,而价格低廉功耗少天然适合移动设备,1990年11月,从苹果获得150万英镑投资,从VLSI获25万英镑投资,Acorn则是12个工程师和作价150万英镑的IP,外加一个办公的谷仓,重组后的Acorn(即ARM)开启世界标准之旅。

初创时期的ARM没有商业经验没有管理经验,当然也没有世界标准这种愿景,运营资金紧张,工程师人心惶惶,最后ARM决定自己不生产芯片,转而以授权的方式将芯片设计方案转让给其他公司,即“Partnership”开放模式,公司在1993年实现盈利,1998年纳斯达克和伦敦证券交易所两地上市,同年基于ARM架构芯片出货达5000万片。

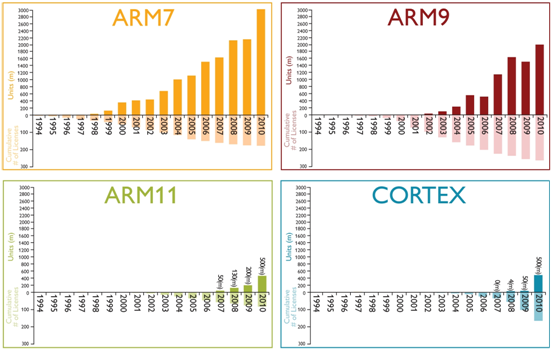

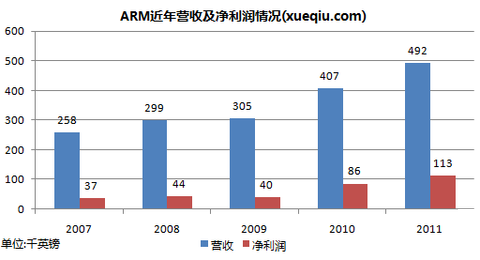

进入2000年,开始受益于手机以及其他电子产品的迅速普及,ARM系列芯片呈爆炸性增长,2001年11月出货量累积突破十亿片,2011年基于ARM系列芯片单年出货79亿片,年营收4.92亿英镑(合7.85亿美元),净利润1.13亿英镑。

|

|

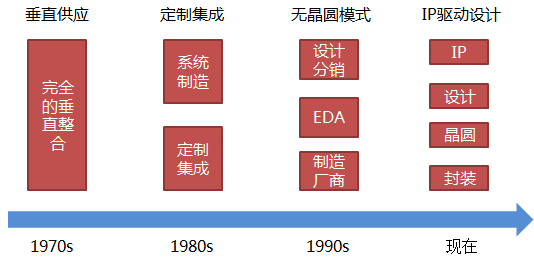

ARM的发展代表了半导体行业某种趋势,即从完全的垂直整合到深度的专业化分工,70年代半导体行业普遍采用上中下游的垂直整合封闭式生产体系,80年代开始半导体行业开始分化,出现垂直整合和分工化的系统制造、定制集成等两个体系,台积电的晶圆代工模式进一步推动了专业分工的发展,半导体行业分工进一步细化,形成IP、设计、晶圆、封装价上下游体系,ARM处于价值链顶端。

|

|

商业模式

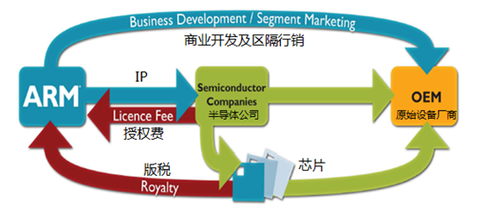

ARM 是微处理器的标准制定者,其设计的处理器是许多数码产品的核心,如下图所示,公司拥有一个创新的商业模式,向合作伙伴(如高通、博通、德州仪器、联发科等)授权微处理器设计方案(IP),合作伙伴在ARM的基础上集成自己的技术并推出各式芯片,ARM获得授权费和版税。

|

|

接下来我们简单的介绍下ARM处理器的设计及授权周期,ARM主要做的是高效率、低功耗芯片(微处理器)架构研究开发,通常2-3年的周期,这也是ARM成本产生阶段,然后选择ARM为合作伙伴的公司支付一笔入门的授权费获得设计方案,并基于ARM方案开发自己的产品,通常周期3-4年,再然后当合作伙伴的芯片开始出货时,ARM能够从每一片基于其架构的芯片获得1-2%的版税,而每一款ARM设计方案都适应于多种终端应用,每一种应用又能获得多年的版税现金流,规模效应显著。

|

|

我们换一个角度理解ARM的商业价值,ARM的商业模式类似合作伙伴将微处理器设计外包给ARM,即研发外包,相比于企业内部单独研发,这种授权+版税的研发外包形式能某种程度上降低企业成本,将整个行业的处理器外包给单一企业明显要比各自独立开发更有经济效率,摊薄研发费用,降低终端产品价格,反过来进一步推动技术进步。

财务

近三年营收复合增长率27%

2009财年、2010财年、2011财年ARM营收分别为3.05亿英镑、4.07亿英镑、4.92亿英镑,年复合增长率约27%,主要受益于智能手机的迅速渗透,同期净利润由4000万英镑增长至1.13亿英镑,年复合增长率约68%,大幅高于营收增速,杠杆效应较高。

|

|

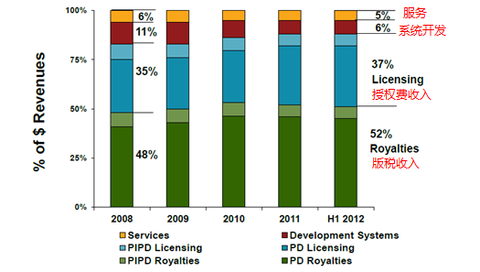

版税收入占比逐渐增大

我们从前文的商业模式中分析可知,ARM收入主要来自授权费与版税,如下图所示,2011财年上半年ARM收入中52%来自版税收入,37%来自授权费收入、6%来自系统开发、5%来自服务,版税收入比例由2008财年的48%上升至52%左右。

|

|

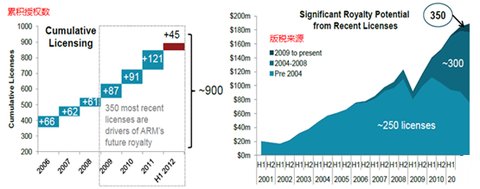

ARM的每一个授权协议都代表着未来的版税收入,即授权协议是ARM营收的基础,2012年上边年95%的版税收入来自2008年及之前的授权协议,2009年、2010年、2011年以及2012年上半年合计签订授权协议350家,目前总协议大约900份。授权协议增长主要来自现有客户升级ARM架构处理器、进入新领域或者新客户首次使用ARM架构授权,2009年至今签订的350份授权协议将驱动ARM未来的版税收入。

|

|

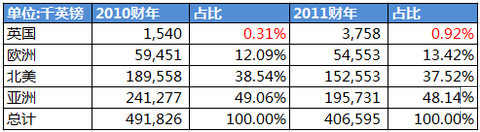

总部英国占比不到1%

2011财年公司总营收4.07亿英镑,亚洲、北美、欧洲分别占比48.14%、37.52%、13.42%,而其来自英国总部占比不到1%,ARM的收入范围分布与最终电子产品消费重合度较高。

|

|

增长策略

ARM的增长策略主要包括三个方面,扩大现有市场份额、进入新市场以及增加单设备ARM版税价值。

扩大市场份额

ARM将继续在已进入的长期增长市场扩大份额,如智能手机、平板、消费电子、嵌入式设备等,ARM在手机端取得95%的市场,同样ARM认为他们能够在现有的其他领域取得类似的地位。

|

|

进入新市场

进入新市场即开发适合研发外包的新技术、新领域的芯片,ARM认为在多种应用存在广阔的市场空间,如先进制程的物理IP(14nm制程),2011年与5家晶圆代工厂平台签订物理IP授权协议,这也将获得未来的版税收入,PC领域,WIN8已宣布将支持ARM架构,另外ARM还开发3D游戏、HD视像等多媒体IP,2011年与LG、三星等OEMs签订19份多媒体芯片授权协议,ARM预计随着电子产品周期演进,物理IP和图像技术将持续增长。

增加单设备价值

随着电子产品的智能化演进(如智能手机),通常需要更多的应用处理芯片(如图像处理芯片、应用处理芯片等),对应ARM的机会更大,ARM能从智能手机和智能电视获得版税收入是基本设备的5-10倍,2006年至2010年间ARM从每部手机收到的版税增加60%。

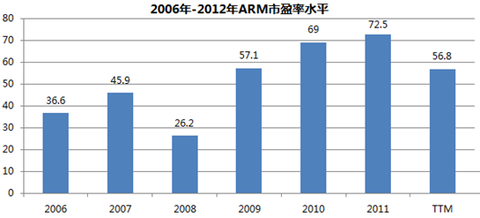

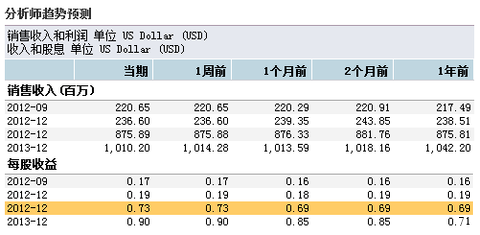

估值

截止2012年8月30日,ARM市值124.30亿美元,TTM市盈率56.8倍,股息收益率0.65%,股利支付率在30-40%之间,ARM在近几年的交易中一直保持较高的估值水平,2009年、2010年、2011年市盈率都在50倍以上,同时股价累计上涨200-300%,这也是是一种比较特殊的涨法,市盈率一直保持较高水平,股价也在爬升,即公司的增长率能够匹配的上估值(合理的PEG水平,下图数据来自morningstar)。

|

|

|

|

Capital IQ整理分析师预测数据显示,ARM公司5年预期PEG约在1.89倍(即5年盈利增复合增长率在30%左右),相比”价值标准”1倍显得有些不便宜,公司目前价格对应2012年盈利大约37倍,2013年盈利大约32倍。

|

|

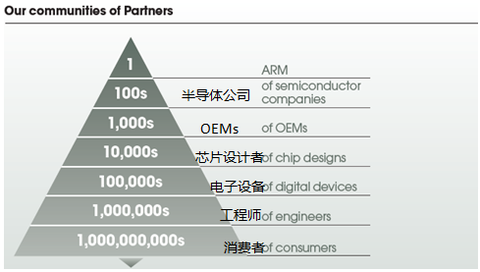

在讲ARM的竞争之前,我们有必要理解ARM的商业模式,简单的讲ARM通过“研发外包”的方式建立起自己的生态,包括第三方技术供应商、芯片设计公司等,目前有900家半导体供应链公司与ARM有授权关系,整个生态让下游芯片设计者更多的创新,OEMs更多的选择,消费者更多终端产品,并且对非ARM结构处理器构建起广泛的优势和进入门槛,ARM生态既是起经济护城河。

下图是ARM构建的生态简单示意图,我们可以看出ARM通过研发开发模式将OEMs/芯片设计/工程师/消费者涵盖在自己的生态范围,从公司到工程师到产品产生较高的转换成本和依赖(现在ARM架构成为很多大学通信专业的必修课)。

|

|

ARM的竞争者主要挑战者是英特尔(与ARM相反,英特尔芯片是一种全产业模式即垂直一体化,即开放与封闭的竞争),2010年英特尔收购英飞凌无线部门,并通过Atom芯片进入智能手机和平板电脑领域(类似于ARM进入PC领域),与摩托罗拉联想达成供应协议,2012年5月联想发布首款英特尔手机K800(反应貌似比较一般),9月份摩托罗拉将推出英特尔移动产品,英特尔也将发布移动新战略。

与英特尔的问题我们需要注意的是我们对ARM在智能手机、平板电脑等领域的增长已有“极高”的期望,甚至是ARM与英特尔在PC领域的争夺,而一旦出现较大的miss,公司营收及利润可能出现较大的波动。