原文链接:http://tecdat.cn/?p=3832

在建议用于预测已实现波动率的模型中,Corsi的HAR-RV在性能和简便性方面均脱颖而出。

“ HAR-RV”代表已实现波动性的异质自回归模型,并且基于所谓的“异质市场假说”。这表明,金融市场是人们以不同的频率行事的相互作用(例如,以高频率运行的公司,日内交易的交易商和低频率的机构投资者)。每一类市场都会以不同的频率引起波动,这将在一定程度上影响彼此。从这些考虑出发,想到了独立但联合地对每个波动频率建模的想法。这使我们得出以下结构非常简单的模型:

RV_d + 1 = b_0 + b_1 * RV_d + b_2 * RV_w + b_3 * RV_m

其中RV_d + 1是第二天的RV,RV_d是前一天的RV,RV_w是前一周的平均日RV,RV_m是前一个月的平均RV。在这种情况下,RV是给定频率下日内收益平方和的平方根。

b_0,b_1,b_2和b_3是要找到的回归参数。

如您所见,该模型基本上是一个简单的回归模型,但是它在性能方面与更复杂的模型(例如ARFIMA)进行了比较。实际上,HAR-RV能够对有关RV的主要程式化事实进行建模,例如自相关和长记忆效应(尽管该模型本身不是长记忆模型,它利用了AR(1)的简单总和的发现这一优势。进程可能显示为长存储进程)。

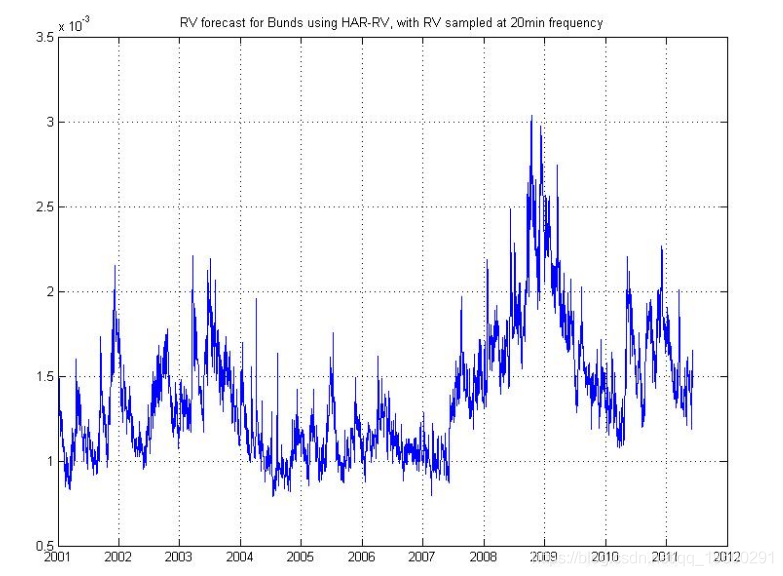

这是预测的已实现波动率的图:

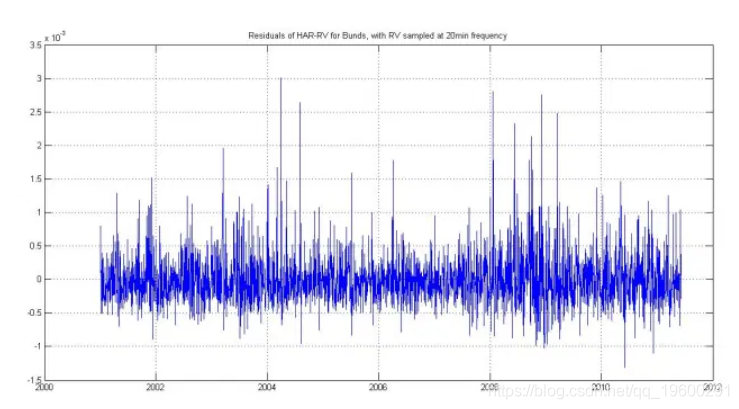

这是实际RV的残差:

参考文献

1.HAR-RV-J与递归神经网络(RNN)混合模型预测和交易大型股票指数的高频波动率

2.R语言中基于混合数据抽样(MIDAS)回归的HAR-RV模型预测GDP增长

4.R语言ARMA-EGARCH模型、集成预测算法对SPX实际波动率进行预测